Tributi locali – prescrizione e decadenza

Tributi locali - prescrizione e decadenza

In questo articolo si discute della prescrizione dei tributi locali, dei termini di decadenza per la notifica degli avvisi di accertamento e per la notifica della cartella esattoriale sempre relativamente ai tributi locali.

Termini di prescrizione dei tributi locali

I tributi locali si prescrivono dopo il 31 dicembre del quinto anno successivo a quello in cui il tributo avrebbe dovuto essere versato o a quello dell'ultimo atto interruttivo tempestivamente notificato al contribuente (legge 296/2006- legge finanziaria per l'anno 2007).

L'applicazione del termine breve di cinque anni (in luogo di quello ordinario di dieci anni) è stata affermata dalla Cassazione con sentenza del 23 febbraio 2010.

In particolare la Cassazione sostiene che i tributi locali (a differenza di quelli erariali) sono "prestazioni periodiche" e, come tali, rientrano nell'ambito di applicazione dell'articolo 2948 comma 4 del Codice civile, che stabilisce appunto la prescrizione quinquennale.

I tributi locali (tassa per lo smaltimento rifiuti, per l'occupazione di suolo pubblico, per concessione di passo carrabile, contributi di bonifica) - dice la Corte - sono "elementi strutturali di un rapporto sinallagmatico caratterizzati da una 'causa debendi' di tipo continuativo suscettibile di adempimento solo con decorso del tempo in relazione alla quale l'utente è tenuto ad una erogazione periodica, dipendente dal prolungarsi sul piano temporale della prestazione erogata dall'ente impositore, o dal beneficio dallo stesso concesso" (Cassazione, sezione tributaria civile, sentenza 23 febbraio 2010, numero 4283).

Tributi locali - Termini di decadenza per la notifica dell'avviso di accertamento

Prima della cartella esattoriale, il contribuente deve ricevere un avviso di accertamento motivato (Legge 27 dicembre 2006, numero 296, articolo 1, commi 161 e 162).

Fanno eccezione alcuni tributi, quale la TARSU, per i quali, non essendo prevista una denuncia annuale, non è neppure prevista la notifica dell'avviso di accertamento.

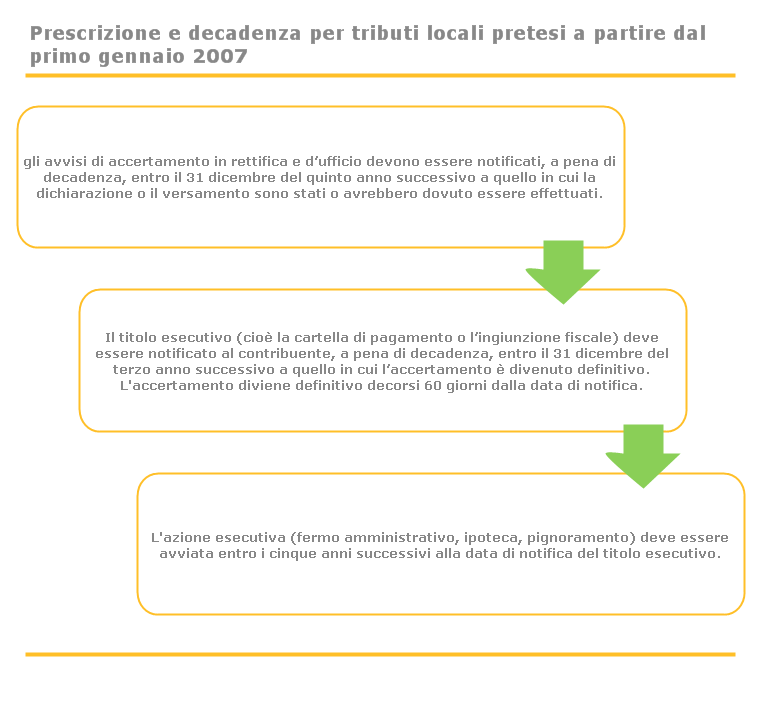

Tributi locali - Termini di decadenza e prescrizione per i tributi locali successivi al 1 gennaio 2007

A partire dal 1 gennaio 2007, per effetto della Legge 27 dicembre 2006, numero 296, articolo 1, comma 161, gli avvisi di accertamento in rettifica e d'ufficio devono essere notificati, a pena di decadenza, entro il 31 dicembre del quinto anno successivo a quello in cui la dichiarazione o il versamento sono stati o avrebbero dovuto essere effettuati.

Entro gli stessi termini devono essere contestate o irrogate le sanzioni amministrative tributarie, a norma degli articoli 16 e 17 del decreto legislativo 18 dicembre 1997, numero 472, e successive modificazioni.

Termini di decadenza e prescrizione per i tributi locali anteriori al 1 gennaio 2007

Il suddetto termine quinquennale è stato introdotto dalla Legge 27 dicembre 2006, numero 296.

Conseguentemente, per i tributi locali relativi agli anni anteriori al 2007, valgono i termini in precedenza vigenti (previsti dall'articolo 71 del Decreto Legislativo numero 507/1993), ossia:

- in caso di denuncia infedele o incompleta, il Comune deve notificare un avviso di accertamento in rettifica entro il 31 dicembre del terzo anno successivo a quello di presentazione della denuncia stessa, a pena di decadenza.

- in caso di omessa denuncia, il Comune deve notificare l'avviso di accertamento d'ufficio entro il 31 dicembre del quarto anno successivo a quello in cui la denuncia doveva essere presentata, a pena di decadenza.

ATTENZIONE - La finanziaria 2007, all'articolo 1 comma 171, dispone che “le norme si applicano anche ai rapporti di imposta pendenti alla data di entrata in vigore della legge”, ovvero al 1/1/07.

Questa frase, ha creato molta confusione rispetto all'individuazione dei casi - riferibili agli anni passati - ai quali si devono applicare le nuove norme.

Secondo le interpretazioni più “ottimistiche” riferibili tra l’altro ai principi sanciti dallo statuto del contribuente (legge 212/00), le nuove regole non varrebbero per i rapporti relativi agli anni precedenti al 2007, per i quali non puo’ essere prevista alcuna proroga dei termini di decadenza e prescrizione.

Secondo altre interpretazioni, invece, piu’ diffuse ed anche piuttosto autorevoli (si veda la nota del ministero delle Finanze numero 11159 del 19/3/07), sono esclusi solo i rapporti per i quali i termini di accertamento sono gia’ prescritti o decaduti al 31/12/06. I restanti possono dirsi pendenti, e quindi per essi i termini si allungano cosi’ come previsto dalla finanziaria 2007.

Tributi locali - Termini di decadenza per l'iscrizione a ruolo

Dopo l'avviso di accertamento, l'ente creditore iscrive il credito a ruolo. Entro quali termini?

Si ritiene tacitamente abrogato il termine annuale di decadenza previsto per l'iscrizione a ruolo dall'articolo 72 del Decreto Legislativo numero 507/93.

Tale abrogazione ha effetto dal 1 gennaio 2007, per effetto della entrata in vigore della Legge 27 dicembre 2006, numero 296.

Se, dunque, si riceve una cartella per tributi locali relativi ad anni anteriori al 2007, è bene verificare che il Comune abbia effettuato l'iscrizione a ruolo entro l'anno successivo a quello per il quale è dovuto il tributo. Altrimenti si può eccepire la decadenza ai sensi dell'articolo 72 citato, allora vigente.

Successivamente al 1 gennaio 2007, non rileva la data dell'iscrizione a ruolo.

Tributi locali - Termini di decadenza per la notifica della cartella

Dopo l'avviso di accertamento e l'iscrizione a ruolo, è prevista la notifica della cartella esattoriale tramite l'Agente della riscossione. Entro quali termini?

Il Decreto Legge numero 106/2005, che ha modificato l'articolo 25 del DPR numero 602/1973, non si riferisce ai tributi locali.

A colmare la lacuna è intervenuta la finanziaria del 2007 (Legge del 27 dicembre 2006, numero 296, comma 163) che ha stabilito:

"Per la riscossione coattiva dei tributi locali il relativo titolo esecutivo (cartella o ingiunzione) deve essere notificato al contribuente, a pena di decadenza, entro il 31 dicembre del terzo anno successivo a quello in cui l'accertamento è divenuto definitivo".

In mancanza di un atto di accertamento, il termine suindicato coincide con la fine del terzo anno successivo a quello nel quale fu presentata la denuncia, o a quello per il quale la tassa è dovuta (Corte di Cassazione, sentenza numero 10590 del 9 maggio 2007, secondo cui "il titolo derivante dalla dichiarazione del contribuente equivale all'accertamento definitivo").

La norma si applica anche ai rapporti d'imposta “pendenti” al 1° gennaio 2007, data d'entrata in vigore della legge (comma 171).

Mancato rispetto dei termini di prescrizione e decadenza dei tributi locali

Se i termini appena indicati non vengono osservati, come procedere? Si può contestare la cartella, eccependo la decadenza dal potere di procedere alla riscossione coattiva tramite ruolo, nel caso si tratti di termini di decadenza. Oppure l'estinzione del credito preteso, nel caso si tratti di termini di prescrizione.

E' doveroso comunque segnalare un'altra tesi, secondo cui il mancato rispetto dei termini di decadenza comporta esclusivamente la decadenza dalla facoltà di avvalersi dello strumento del recupero mediante ruolo (sistema più favorevole all'ente impositore) rimanendo tuttavia intatta la possibilità di agire secondo le norme del Codice di procedura civile, comunque entro i termini di prescrizione del credito. Ad esempio, secondo questa tesi, l'ente creditore, decaduto dalla possibilità di riscuotere mediante ruolo, potrebbe ancora proporre ricorso per decreto ingiuntivo oppure un ricorso ordinario o una citazione per l'accertamento e la condanna del debitore al pagamento delle somme dovute.

Per contestare la cartella è necessario adire l'Autorità giudiziaria competente, secondo le procedure ordinarie.

Riferimenti normativi per la prescrizione e la decadenza dei tributi locali

- Articolo 2948, comma 4, del codice civile e prescrizione quinquennale: si prescrivono in cinque anni gli interessi e, in generale, tutto ciò che deve pagarsi periodicamente ad anno o in termini più brevi.

- Articolo 1, comma 161 legge 296/2006: Gli enti locali, relativamente ai tributi di propria competenza, procedono alla rettifica delle dichiarazioni incomplete o infedeli o dei parziali o ritardati versamenti, nonchè all'accertamento d'ufficio delle omesse dichiarazioni o degli omessi versamenti, notificando al contribuente, anche a mezzo posta con raccomandata con avviso di ricevimento, un apposito avviso motivato. Gli avvisi di accertamento in rettifica e d'ufficio devono essere notificati, a pena di decadenza, entro il 31 dicembre del quinto anno successivo a quello in cui la dichiarazione o il versamento sono stati o avrebbero dovuto essere effettuati. Entro gli stessi termini devono essere contestate o irrogate le sanzioni amministrative tributarie, a norma degli articoli 16 e 17 del decreto legislativo 18 dicembre 1997, numero 472, e successive modificazioni.

Articolo 1, comma 162, legge 296/2006: Gli avvisi di accertamento in rettifica e d'ufficio devono essere motivati in relazione ai presupposti di fatto ed alle ragioni giuridiche che li hanno determinati; se la motivazione fa riferimento ad un altro atto non conosciuto nè ricevuto dal contribuente, questo deve essere allegato all'atto che lo richiama, salvo che quest'ultimo non ne riproduca il contenuto essenziale. Gli avvisi devono contenere, altresì, l'indicazione dell'ufficio presso il quale è possibile ottenere informazioni complete in merito all'atto notificato, del responsabile del procedimento, dell'organo o dell'autorità amministrativa presso i quali è possibile promuovere un riesame anche nel merito dell'atto in sede di autotutela, delle modalità, del termine e dell'organo giurisdizionale cui è possibile ricorrere, nonché il termine di sessanta giorni entro cui effettuare il relativo pagamento. Gli avvisi sono sottoscritti dal funzionario designato dall'ente locale per la gestione del tributo. - Articolo 72 dlgs 507/93, Riscossione: "1. L'importo del tributo ed addizionali, degli accessori e delle sanzioni, liquidato sulla base dei ruoli dell'anno precedente, delle denunce presentate e degli accertamenti notificati nei termini di cui all'articolo 71, comma 1, è iscritto a cura del funzionario responsabile di cui all'articolo 74 in ruoli principali ovvero, con scadenze successive, nei ruoli suppletivi, da formare e consegnare all'intendenza di finanza, a pena di decadenza, entro il 15 dicembre di ciascun anno ....".

Tributi locali - Avviso di intimazione e sollecito di pagamento

Il sollecito, spedito per posta semplice, è stato a suo tempo introdotto da Equitalia allo scopo di instaurare un clima di maggiore collaborazione e trasparenza nei rapporti con i contribuenti. Il sollecito è una sorta di ‘promemoria’ che viene inviato a chi ha un debito d’importo non elevato, fino a 10 mila euro, con l’invito a mettersi in regola. Con la legge 106/ 2011, di conversione del dl 70/2011, a partire dal 13 luglio 2011, per i debiti fino a 2 mila euro sono state introdotte importanti novità in materia di solleciti (si veda di seguito).

L’avviso di intimazione viene inviato decorso un anno dalla notifica della cartella di pagamento qualora il debito non sia stato ancora pagato. Dalla data di notifica dell'avviso, il contribuente ha 5 giorni di tempo per effettuare il versamento di quanto dovuto, dopodiché l’Agente della riscossione potrà attivare le procedure esecutive (pignoramento) non ancora intraprese.

Il preavviso di fermo viene inviato al contribuente prima di eseguire l’iscrizione vera e propria. Il preavviso invita il debitore a mettersi in regola nei successivi 20 giorni con l’avviso che, altrimenti, si procederà all'iscrizione del fermo amministrativo sul veicolo a motore di proprietà del contribuente.

Con l’entrata in vigore della legge 106/ 2011, che ha convertito il dl 70/2011, e l’approvazione del decreto legge 2 marzo 2012, numero 16, sulla semplificazione fiscale, sono state introdotte ulteriori comunicazioni al contribuente. In particolare, a partire dal 13 luglio 2011:

- Prima di iscrivere ipoteca, l’Agente della riscossione notifica al proprietario dell'immobile una comunicazione preventiva contenente l’avviso che, in mancanza del pagamento delle somme dovute entro 30 giorni, si procederà all'iscrizione d’ipoteca;

- Per i debiti fino a 2 mila euro l’applicazione di misure cautelari ed esecutive sono precedute dall'invio per posta ordinaria di due solleciti di pagamento, di cui il secondo a distanza di almeno sei mesi dal primo;

- quando l’Agente della riscossione riceve in carico le somme dell'accertamento esecutivo o dell'avviso di addebito, è tenuto a darne avviso al contribuente tramite raccomandata. Tale obbligo viene meno quando l’Agente ha un fondato timore per il buon esito della riscossione: in questo caso può procedere senza informativa.

Una volta inviate queste comunicazioni, se le somme dovute continueranno a non essere pagate, l’Agente della riscossione intraprenderà le opportune azioni per il recupero coattivo, inviando al contribuente un apposito avviso a seconda del tipo di procedura prevista (es. avviso d’iscrizione del fermo amministrativo, atto di pignoramento).