Il forfettone – Le regole per determinare il reddito

Attenzione » il contenuto dell'articolo è poco significativo oppure è stato oggetto di revisioni normative e/o aggiornamenti giurisprudenziali successivi alla pubblicazione e, pertanto, le informazioni in esso contenute potrebbero risultare non corrette o non attuali.

Attenzione » il contenuto dell'articolo è poco significativo oppure è stato oggetto di revisioni normative e/o aggiornamenti giurisprudenziali successivi alla pubblicazione e, pertanto, le informazioni in esso contenute potrebbero risultare non corrette o non attuali.

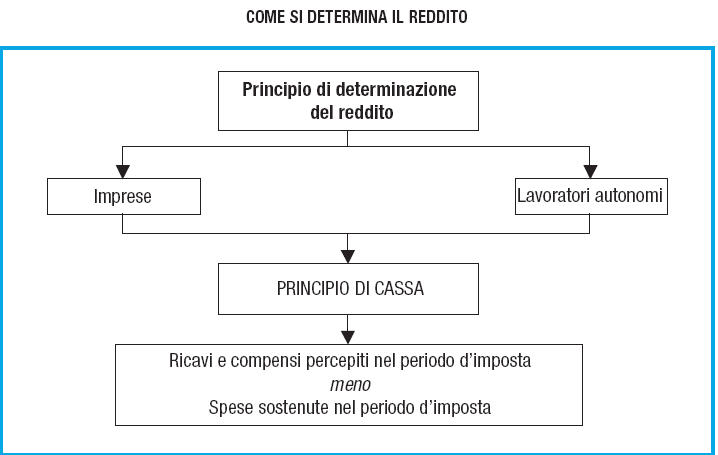

Per i contribuenti che rientrano nel regime agevolato forfettone, il reddito di impresa o di lavoro autonomo, su cui applicare l’imposta sostitutiva del 20%, è determinato applicando regole specifiche.

In particolare, è previsto che l’imputazione delle spese, dei ricavi e dei compensi al periodo d’imposta deve essere effettuata sulla base del “principio di cassa”, e cioè in considerazione del momento di effettiva percezione del ricavo o compenso, nonché di effettivo sostenimento del costo o della spesa.

Tale principio, che si applica generalmente per la determinazione dei redditi derivanti dall'esercizio di arti e professioni, eccezionalmente, per i contribuenti che adottano il forfettone, trova applicazione anche nella determinazione del loro reddito d’impresa.

Sulla base del principio di cassa, pertanto, sia i componenti negativi che quelli positivi partecipano alla formazione del reddito nel periodo d’imposta in cui si verifica la relativa manifestazione finanziaria, ancorché la competenza economica possa essere riferita ad altri periodi di imposta.

In linea generale, occorre tener conto di tutti i componenti positivi e negativi che assumono rilevanza nella determinazione del reddito di impresa o di lavoro autonomo; pertanto concorrono alla formazione del reddito:

- le plusvalenze e le minusvalenze dei beni relativi all'esercizio dell'impresa e dell'arte o professione;l

- le sopravvenienze attive e quelle passive.

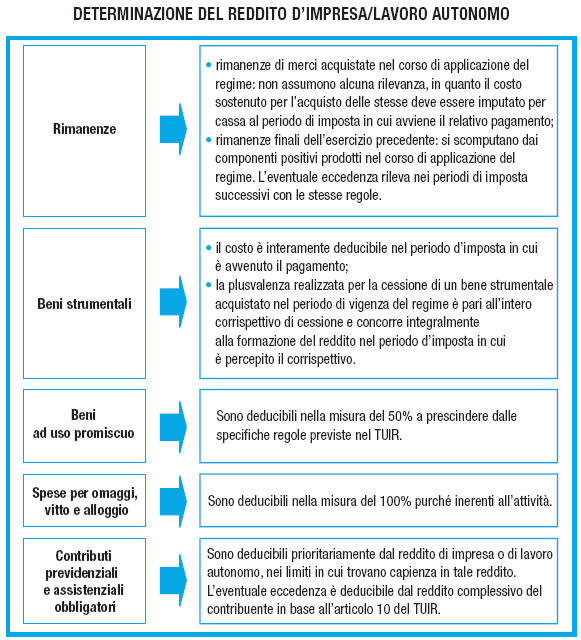

Per alcuni componenti di reddito, tra cui le rimanenze e i beni strumentali e a uso promiscuo, sono previste alcune regole particolari illustrate più avanti.

RIMANENZE

Non assume alcuna rilevanza sotto il profilo fiscale l’eventuale valore attribuito alle rimanenze di merci acquistate nel corso di applicazione del regime, in quanto il costo sostenuto per l'acquisto delle stesse deve essere comunque imputato al periodo di imposta in cui avviene il relativo pagamento.

Per quanto riguarda, invece, le rimanenze finali dell'esercizio precedente all'ingresso nel regime dei minimi le stesse assumono rilevanza a decremento dei componenti positivi prodotti nel corso di applicazione del regime.

Più precisamente, è previsto che i componenti positivi concorrono alla formazione del reddito per la parte che eccede le rimanenze finali riferite all'esercizio precedente a quello dal quale decorre il regime agevolato.

In altri termini, dette rimanenze finali costituiscono un componente negativo, che concorre nella determinazione del reddito del primo periodo di imposta in cui ha effetto l’opzione, fino a concorrenza dei componenti positivi incassati. L’eventuale eccedenza diventa rilevante nei periodi di imposta successivi con le stesse regole.

BENI STRUMENTALI

Proprio in applicazione del principio di cassa, anche il costo sostenuto per l'acquisto di beni strumentali concorre alla formazione del reddito nel periodo d’imposta in cui è avvenuto il pagamento e la plusvalenza realizzata per la cessione di un bene strumentale, acquistato nel periodo di vigenza del regime, sarà pari all'intero corrispettivo di cessione.

Detta plusvalenza concorre integralmente alla formazione del reddito nel periodo d’imposta in cui è percepito il corrispettivo.

In caso di cessione di beni strumentali, acquistati in periodi precedenti rispetto a quello dal quale decorre il regime, invece, l’eventuale plusvalenza o minusvalenza è determinata sulla base della differenza tra il corrispettivo conseguito e il costo non ammortizzato, intendendo per costo non ammortizzato il valore risultante alla fine dell'esercizio precedente a quello dal quale decorre il regime.

Nel caso di rateizzazione del corrispettivo, la rata percepita concorre alla formazione del reddito del periodo di imposta, al netto della quota del costo non ammortizzato determinata in misura corrispondente al rapporto tra la somma percepita nel periodo di imposta ed il corrispettivo complessivo.

Tenendo conto della particolarità del regime dei minimi che prevede una modalità semplificata di determinazione del reddito, non trovano applicazione le norme del TUIR che prevedono una specifica limitazione nella deducibilità dei costi.

BENI A USO PROMISCUO

Le spese relative a beni ad uso promiscuo e, quindi, parzialmente inerenti, rilevano nella misura del 50% dell'importo corrisposto, al lordo dell'IVA. Per i contribuenti minimi si presumono sempre ad uso promiscuo autovetture, autocaravan, ciclomotori, motocicli e telefonia.

SPESE PER OMAGGI, VITTO E ALLOGGIO

Le spese per omaggi, vitto e alloggio possono essere portate in deduzione per l’intero importo pagato sempreché la stretta inerenza delle stesse all'esercizio dell'attività d’impresa o di lavoro autonomo sia dimostrabile sulla base di criteri oggettivi.

La deducibilità dei costi e delle spese sostenute ai fini della determinazione del reddito dei contribuenti minimi, infatti, è comunque subordinata alla circostanza che gli stessi siano inerenti all'attività esercitata.

Ad esempio, le spese di albergo e ristorante possono essere portate in deduzione per l’intero importo pagato, sempreché siano strettamente inerenti all'esercizio dell'attività.

CONTRIBUTI PREVIDENZIALI

Sono deducibili dal reddito di impresa o arte e professione, i contributi previdenziali ed assistenziali versati in ottemperanza a disposizioni di legge, compresi quelli corrisposti dal titolare dell'impresa familiare per conto dei propri collaboratori, sempreché gli stessi risultino fiscalmente a carico del titolare.

La deducibilità di tali contributi spetta anche con riferimento a quelli versati per conto dei collaboratori dell'impresa familiare che non risultino fiscalmente a carico, a condizione che il titolare dell'impresa non abbia esercitato la rivalsa sui propri collaboratori.

L’eventuale eccedenza che non ha trovato capienza nel reddito dell'attività è deducibile dal reddito complessivo del contribuente.

COMPONENTI DI REDDITO RIFERITI A ESERCIZI PRECEDENTI

I componenti positivi e negativi di reddito, riferiti ad esercizi precedenti a quello da cui ha effetto il regime dei contribuenti minimi, “…partecipano per le quote residue alla formazione del reddito dell'esercizio precedente a quello di efficacia del predetto regime solo per l’importo della somma algebrica delle predette quote eccedente l’ammontare di 5000 euro. (…) In caso di importo negativo della somma algebrica, lo stesso concorre integralmente alla formazione del predetto reddito”.

In particolare, qualora il risultato della somma algebrica tra l’importo complessivo delle quote residue delle componenti attive e l’importo complessivo delle quote residue delle componenti negative esprima un valore positivo superiore a 5.000 euro (ad esempio +7000 euro), solo l’eccedenza rispetto ad euro 5.000 deve concorrere alla formazione del reddito; diversamente, qualora il risultato della somma algebrica tra l’importo complessivo delle quote residue delle componenti attive e l’importo complessivo delle quote residue delle componenti negative esprima un valore negativo superiore a 5000 euro (ad esempio – 7000 euro) lo stesso va dedotto integralmente.

In altre parole, in caso di importo negativo, l’intero ammontare risultante dalla somma algebrica deve essere indicato tra i componenti negativi.

Per fare una domanda sulle regole vigenti per la determinazione del reddito nel regime fiscale forfettone, sugli adempimenti fiscali necessari per l'avvio di una attività, sui regimi fiscali semplificati ed altri argomenti correlati clicca qui.

Commenti e domande

Per porre una domanda sul tema trattato nell'articolo (o commentarlo) utilizza il form che trovi più in basso.

Se il post è stato interessante, condividilo con il tuo account Facebook

Seguici su Facebook

Seguici iscrivendoti alla newsletter

Fai in modo che lo staff possa continuare ad offrire consulenze gratuite. Dona!