Autotutela e amministrazione tributaria

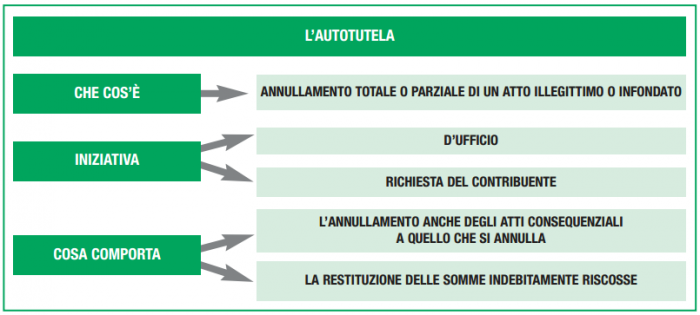

Se l'Amministrazione tributaria prende atto di aver commesso un errore, può annullare il proprio operato e correggerlo senza necessità di attendere la decisione di un giudice: questo potere di autocorrezione si chiama "autotutela".

La competenza a effettuare la correzione è, generalmente, dello stesso ufficio che ha emanato l'atto.

Un atto illegittimo può essere annullato "d'ufficio", in via del tutto autonoma, oppure su richiesta del contribuente.

Quest'ultimo può trasmettere all'ufficio competente una semplice domanda in carta libera, contenente un'esposizione sintetica dei fatti e corredata dalla documentazione idonea a dimostrare le tesi sostenute.

Nella domanda occorre riportare:

- l'atto di cui si chiede l'annullamento

- i motivi che fanno ritenere tale atto illegittimo e, di conseguenza, annullabile in tutto o in parte.

I casi più frequenti di autotutela si hanno quando l'illegittimità deriva da:

- errore di persona

- evidente errore logico o di calcolo

- errore sul presupposto dell'imposta

- doppia imposizione

- mancata considerazione di pagamenti regolarmente eseguiti

- mancanza di documentazione successivamente presentata (non oltre i termini di decadenza)

- sussistenza dei requisiti per fruire di deduzioni, detrazioni o regimi agevolativi, precedentemente negati

- errore materiale del contribuente, facilmente riconoscibile dall'Amministrazione.

L'annullamento dell'atto illegittimo può essere effettuato anche se:

- il giudizio è ancora pendente

- l'atto è divenuto ormai definitivo per decorso dei termini per ricorrere

- il contribuente ha presentato ricorso e questo è stato respinto per motivi formali (inammissibilità, improcedibilità, irricevibilità) con sentenza passata in giudicato.

L'annullamento comporta, automaticamente, l'annullamento degli atti a esso consequenziali (per esempio, il ritiro di un avviso di accertamento infondato implica l'annullamento della conseguente iscrizione a ruolo e delle relative cartelle di pagamento) e l'obbligo di restituire le somme riscosse sulla base degli atti annullati.

Poiché l'autotutela è per l'Amministrazione una facoltà discrezionale, la presentazione di un'istanza non sospende i termini per proporre ricorso al giudice tributario. Pertanto, è necessario prestare attenzione a non far trascorrere inutilmente tali termini.

Commenti e domande

Per porre una domanda sul tema trattato nell'articolo (o commentarlo) utilizza il form che trovi più in basso.

Se il post è stato interessante, condividilo con il tuo account Facebook

Seguici su Facebook

Seguici iscrivendoti alla newsletter

Fai in modo che lo staff possa continuare ad offrire consulenze gratuite. Dona!