L’ABC del contratto di mutuo » Una guida pratica per il cliente/consumatore

L'ABC del contratto di mutuo » Una guida pratica per il cliente/consumatore

Per scegliere il mutuo più adatto alle proprie esigenze occorre considerare molte variabili, che possono incidere significativamente sul costo del mutuo e sul proprio bilancio familiare.

Con questa guida vogliamo aiutarvi ad ottenere tutte le informazioni che servono in modo chiaro e completo, per permettervi di scegliere il mutuo nella maniera più corretta e più rispondente alle proprie personali necessità, garantendo così una soluzione personalizzata e sicura per l'acquisto della vostra casa.

Nell'articolo che segue, dunque, vi forniremo dettagli su:

- cos'è un mutuo

- i vari tipi di ammortamento del mutuo

- il prospetto ESIS per il mutuo

- surroga del mutuo

- rinegoziazione del mutuo

- sostituzione del mutuo

- accollo del mutuo

- sospensione rate del mutuo

- fondo di solidarietà prima casa

- detrazioni interessi del mutuo

- assicurazioni collegate ai contratti di mutuo

- mutuo a interessi usurari

- altre informazioni e suggerimenti

Cosa è un contratto di mutuo

Spieghiamo ai lettori che cos'è, in termini semplici e in pratica, il cosiddetto contratto di mutuo, elencando i caratteri generali di questa disciplina.

Il mutuo è il contratto col quale una parte (mutuante) consegna all'altra (mutuatario) una determinata quantità di denaro o di altre cose fungibili, e l’altra si obbliga a restituire altrettante cose della stessa specie e qualità. Oggetto del contratto è la prestazione è di una somma di denaro o di altre cose fungibili, le quali passano in proprietà del mutuatario.

Nell'attuale realtà economica, il mutuo che ricorre con maggiore frequenza è quello che ha ad oggetto la prestazione di una somma di denaro; rarissima, anzi quasi sconosciuta, è l’ipotesi in cui vengano date a mutuo cose fungibili.

Ancor più frequente è l’ipotesi in cui tale somma viene messa a disposizione da una banca (cosiddetto prestito). Tuttavia, il mutuo può verificarsi anche tra soggetti privati. Così, per esempio, se Tizio presta a Caio una somma di denaro, con l’obbligo da parte di quest’ultimo di restituirla ad una determinata scadenza, si configura un vero e proprio contratto di mutuo, nonostante nessuna delle due parti sia un Istituto di Credito.

L’area di impiego del contratto è molto ampia: il mutuatario può farvi ricorso per soddisfare esigenze di tipo personale, professionale o aziendale; il mutuante, a sua volta, può essere un privato qualsiasi, oppure un soggetto che esercita professionalmente attività creditizia.

Il mutuatario è obbligato a restituire non già la stessa cosa bensì altrettante cose dello stesso genere e qualità. Il mutuo si perfeziona, oltre che con il consenso di entrambe le parti, anche la consegna della cosa.

Il mutuo è anche un contratto naturalmente oneroso: salvo diversa volontà delle parti, il mutuatario deve corrispondere al mutuante gli interessi legali o convenzionali. Qualora il mutuatario non adempia tale obbligazione, il mutuante potrà chiedere la risoluzione del contratto.

Dunque, gli interessi sulla somma originariamente concessa in prestito costituiscono il corrispettivo per il mutuo. Se invece, le parti concordano che, alla scadenza, il mutuatario dovrà restituire al mutuante solo la somma originariamente concessa in prestito, senza interessi, il mutuo si considera gratuito (e non oneroso), in quanto manca il corrispettivo.

Se, invece, l’interesse convenzionalmente pattuito sia usurario, la relativa clausola è nulla e – quale sanzione civile a carico del contraente usuraio – la legge prevede che nulla sia dovuto a tale titolo.

Se sono state mutuate cose diverse dal danaro, e la restituzione è divenuta impossibile o notevolmente difficile per causa non imputabile al debitore, questi è tenuto a pagarne il valore, avuto riguardo al tempo e al luogo in cui la restituzione si doveva eseguire.

Il mutuante è responsabile del danno cagionato al mutuatario per vizi delle cose date a prestito, se non prova di averli ignorati senza colpa; se il mutuo è gratuito il mutuante è responsabile solo nel caso in cui, conoscendo i vizi, non ne abbia avvertito il mutuatario (art. 1821 c.c.).

Benché, come accennato, il mutuo si perfeziona solo con la consegna dei beni, il codice consente alle parti di promettere di dare a mutuo denaro o altre cose fungibili. Parte della dottrina rileva come in tal caso il mutuo assuma i connotati propri del contratto consensuale.

La promessa di mutuo, che nel linguaggio corrente assume anche il nome di contratto di finanziamento, ha la funzione di proteggere non solo l’interesse del mutuante alla restituzione della somma, ma anche l’interesse del mutuatario a riceverla; e questo interesse appare evidente nel caso di finanziamento bancario alle imprese, le quali hanno bisogno di sapere con certezza su quali fonti di finanziamento possono fare affidamento e, perciò, di ottenere che la banca si impegni, per contratto, a concedere quel dato finanziamento.

La promessa di mutuo obbliga chi l’ha effettuata e costui può rifiutare l’adempimento della sua obbligazione solo se le condizioni patrimoniali dell’altro contraente sono divenute tali da rendere notevolmente difficile la restituzione, e non gli sono offerte idonee garanzie.

Si parla di mutuo consensuale anche in relazione al cosiddetto “mutuo di scopo“.

Allo schema fa riferimento una serie di figure caratterizzate dal fatto che l’erogazione della somma – in genere da parte di una banca – si associa ad un vincolo di destinazione della stessa alla realizzazione di un certo scopo.

Quest’ultimo, di norma, è determinato dalla legge, ma è pure ipotizzabile che siano le parti ad identificare la destinazione (mutuo di scopo legale e mutuo di scopo convenzionale). In tali ipotesi, il mutuatario si impegna, oltre che a restituire la somma rispetto a quanto ricevuto ed a versare gli interessi, a realizzare lo scopo previsto.

Le tipologie di tassi del mutuo

Le varie tipologie del tasso di interesse del mutuo: variabile, fisso, a rata costante ecc: qual è il più conveniente?

Il tasso degli interessi e la durata sono senz'altro gli elementi principali da tener presenti nella valutazione di un mutuo.

Il tasso degli interessi può essere fisso, quando è convenuto nella stessa misura per tutta la durata del mutuo, oppure variabile, quando è determinato con riferimento a parametri mutevoli che devono essere definiti con criterio di obiettività e terzietà.

La scelta tra tasso fisso e variabile è questione di merito, relativamente alla quale il mutuatario ha piena discrezionalità, assumendone il rischio con totale responsabilità: preferisce il primo, di massima, colui che ritiene che il costo del denaro aumenterà nel periodo di durata del mutuo; se così sarà, avrà fatto un buon affare, perché la sua rata resterà invariata; ma se invece il costo del denaro diminuisce, potrà trovarsi a pagare un interesse fuori mercato, senza avere, in termini contrattuali, alcun diritto nei confronti della banca di modificare le condizioni del mutuo.

Preferisce il tasso variabile in particolare chi ritiene che il costo del denaro possa ancora scendere, e non vuole perdere la possibilità che la sua rata di pagamento si abbassi conseguentemente; se, invece, il costo del denaro sale, aumenterà anche l'importo della rata. Il tasso di un mutuo variabile è - normalmente - più basso di quello di un mutuo a tasso fisso.

Ferma restando la suddivisione principale tra mutui a tasso fisso e mutui a tasso variabile, esistono diverse tipologie di contratti in cui i suddetti criteri possono fondersi o alternarsi.

Mutuo a tasso misto

Ad esempio, con il termine di mutuo a tasso misto si indica l'ipotesi in cui, a scelta del mutuatario, e secondo le modalità stabilite nel contratto, il tasso di interesse passa da fisso a variabile o viceversa; si chiama mutuo con cap quello a tasso variabile ma che non può mai superare un certo tetto massimo predefinito; esistono, poi, i mutui a tasso variabile ma con rata fissa, in cui gli eventuali aumenti o diminuzioni del parametro di riferimento si riflettono sulla durata del contratto allungandola o abbreviandola; ed altri casi ancora.

Mutuo con tasso di ingresso

E' anche necessario informarsi se il mutuo proposto dalla banca abbia un tasso iniziale (di ingresso) più basso per le prime rate rispetto al tasso che verrà applicato successivamente per la restante maggior parte delle rate (cosiddetto tasso a regime, il quale è, ovviamente, quello più importante).

Il piano di ammortamento del mutuo sintetizza gli obblighi cui fare fronte

Al fine di avere una chiara rappresentazione degli obblighi cui occorrerà fare fronte, è senz'altro opportuno richiedere alla banca il piano di ammortamento, di cui parleremo nel paragrafo successivo.

Il tasso Euribor ed il tasso Eurirs

EURIBOR e' l’acronimo di EURO Inter Bank Offered Rate. Si tratta cioè del tasso interbancario di offerta in euro: IRS e' l’acronimo di Interest Rate Swap.

Il TASSO VARIABILE, e' ancorato all'indice EURIBOR ed e' soggetto a variazioni; quindi può, a seconda delle oscillazioni dell'Euribor stesso, crescere o decrescere, con la conseguenza che la rata mensile può aumentare o diminuire. Se ciò dovesse accadere, la banca provvede al ricalcolo in base al debito residuo dell’ammontare delle rate residue.

Il TASSO FISSO invece, viene stabilito nel contratto di mutuo e resta costante per tutta la durata del mutuo stesso. Esso ha come indice di riferimento l'IRS. Chiaramente, la certezza del tasso fisso e la conseguente rinuncia a qualunque rischio di oscillazione ha un costo; infatti il tasso fisso costa in genere,, 2 o 3 punti in più di quello variabile.

Lo spread nei contratti di mutuo

Probabilmente, quando si parla di contratti di mutuo, ancora non tutti sanno cosa e' lo "spread", quindi puo' essere utile fare un piccolo ripasso.

Come accennato, nei mutui a tasso variabile il tasso cambia al variare del "parametro di riferimento". Al parametro di riferimento, la banca aggiunge una percentuale, chiamata appunto spread (dall'inglese: ampiezza, distesa) che altro non e' se non il guadagno della banca.

Il concetto e' molto semplice: la banca "compra" il denaro al tasso di riferimento (Euribor) e lo rivende al cliente con un ricarico (lo spread). La stessa cosa accade anche nel caso del tasso fisso, qui cambia il parametro di riferimento che e' l'Eurirs di periodo (15, 20, 25, 30 anni) al quale va aggiunto sempre lo spread.

E' evidente, quindi, che per ridurre i costi del mutuo (e non soltanto la rata) e' necessario ridurre lo spread. La concorrenza nel settore dei mutui che si e' sviluppata in questi anni ha fatto si' che il ricarico medio delle banche nel settore sia tendenzialmente diminuito. Lo spread al quale si può "aspirare" dipende dal proprio merito di credito.

Ovviamente le banche offrono un spread più basso ai soggetti che hanno un miglior credit scoring. Scendendo nel pratico, se anni fa le banche applicavano spread anche del 2% o superiori, oggi, uno spread del 2% sarebbe considerato improponibile. Un soggetto con un eccellente credit scoring può aspirare anche ad uno spread dello 0,6% se in quel momento, la politica commerciale della banca e' orientata verso il raggiungimento di certi budget.

Naturalmente e' difficile che un cliente abbia un merito di credito eccellente. Con un merito di credito "medio" si puo' aspirare ad uno spread intorno all'1%. Ciò dipende anche dalla capacita' contrattuale della persona.

Ovviamente, come tutti i prodotti, il costo del mutuo dipende anche dalla rete di distribuzione. Promotori, mediatori creditizi, sportelli bancari hanno tutti un costo che incide nella determinazione dello spread (anche in maniera consistente). E' per questo che le banche on-line, di solito, offrono condizioni migliori.

Ipotizziamo di poter ridurre lo spread dello 0,5%. Di quanto si riduce la rata? La risposta e': dipende dalla durata residua del mutuo e dal modo in cui e' calcolato il piano di ammortamento. Lasciamo perdere per il momento il problema del piano di ammortamento.

E' una questione un po' tecnica ed abbiamo preparato un'appendice con la quale cerchiamo di approfondire gli effetti degli ammortamenti a tasso fisso nei mutui a tasso variabile. Vediamo gli effetti della durata residua di un mutuo a tasso variabile ed ammortamento alla francese "classico". Se mancano 10 anni la rata si può ridurre del 2,3% circa ed il risparmio complessivo e' modesto.

Se mancano ancora 20 anni la rata si riduce leggermente di più (intorno al 4%) ma poiché il risparmio e' protratto per il doppio degli anni, il costo complessivo del mutuo può scendere in maniera significativa (in termini assoluti dipende, ovviamente, dal debito residuo).

Se riusciamo ad abbassare lo spread dello 0,7% il risparmio della rata inizia a farsi apprezzabile: circa il 3% su 10 anni e circa il 5,5% su 20 anni di durata residua (per una rata di 1.000 euro al mese, per 20 anni, si parla di circa 13.000 euro di interessi in meno).

Se abbiamo bisogno di una riduzione significativa della rata (superiore al 10%) e' necessario agire (quando possibile) sull'allungamento della durata residua del mutuo. In questo modo, sia chiaro, non diminuiremo il costo del mutuo, lo renderemo solo piu' sopportabile. Con un buon abbassamento dello spread (intorno allo 0,7%) ed una riduzione della rata inferiore al 10% (grazie anche all'allungamento), il costo complessivo del mutuo rimane pressoché invariato.

Ovviamente si tratta di calcoli approssimativi che hanno lo scopo di far valutare l'ordine di grandezza delle cifre in gioco. I calcoli esatti vanno fatti in relazione al caso specifico.

Come si può vedere, non stiamo parlando di riduzioni enormi delle rate e dei costi dei mutui.

Per questa ragione, gli eventuali costi connessi alla sostituzione del mutuo vanno valutati con molta attenzione perché potrebbero inficiare la convenienza complessiva dell'intera operazione, specialmente se il capitale residuo non e' molto elevato (diciamo inferiore a 100.000 euro).

Piano di ammortamento del mutuo

Esistono vari tipi di piano di ammortamento del mutuo: il più noto è il piano d'ammortamento francese che prevede una rata costante nel tempo.

Il piano d’ammortamento del mutuo ci dice quanto pagheremo. Quando si parla di ammortamento si intende un’estinzione graduale del debito, mentre il piano non e' altro che il progetto che stabilisce con quali criteri verrà estinto.

Una volta fissati i limiti di tempo per estinguere il debito ed il tipo di frazionamento per il pagamento delle singole rate (mese, trimestre, semestre), si può calcolare il relativo interesse a scalare.

Questo farà in modo che ognuna delle rate sara' composta da una parte di capitale da restituire e da una parte di interessi. Ci sono diverse tipologie di piano di ammortamento del mutuo. Il più comune e' il piano d’ammortamento alla francese, che prevede una rata costante nel tempo.

Ma vengono utilizzati anche i piani a rate crescenti, che prevedono il rimborso di rate d’importo sempre maggiori, e quelli a rimborso libero, dove, a differenza dei mutui tradizionali, la rata e' composta dai soli interessi e il capitale viene rimborsato liberamente.

Piano di ammortamento del mutuo alla francese

Il piano di ammortamento francese può essere sia a tasso fisso che a tasso variabile. La sua caratteristica principale è che, a parità di tasso, la rata rimane costante per tutta la durata dell'ammortamento.

Non ho intenzione di annoiarvi con una complicata formula di matematica finanziaria (che comunque è disponibile per gli appassionati in una completa - e complessa - trattazione su wikipedia), perciò utilizzerò esempi finanziariamente scorretti, ma che costituiscono una semplificazione efficace a sfatare il primo e più diffuso mito che circonda questo piano di rimborso: “Si pagano prima tutti gli interessi, poi si restituisce il capitale”. Semplicemente questo NON è vero.

Facciamo 1000 il capitale da restituire… e ipotizziamo un tasso di interesse “x”%; mensilmente il tasso di interesse “x”, diviso 12, e con tutto il mio capitale residuo da restituire, la quota interessi che io devo per quel mese sia 9. La prima rata, quindi sarà composta da 9 di interessi e, ipotizziamo, 1 di capitale: la rata del primo mese sarà 10.

La rata successiva, il mese dopo calcolerà gli interessi non più su 1000 (1 l’abbiamo restituito) ma su 999. Di conseguenza la mia quota interessi, su un capitale più basso, sarà di (per esempio: non calcolatemi TAN e TAEG, perché sto andando a fantasia) 8,9, anziché di 9 come la prima. Poiché il piano di ammortamento è “a rate costanti” (a parità di tasso di interesse, non dimentichiamolo), la quota di capitale restituita questo mese sarà 1,1 (1,1 + 8,9 = 10).

La rata sarà ancora 10, il capitale residuo a questo punto sarà di 997,9 (1,1 lo abbiamo restituito con questa rata). Con la rata successiva, la terza, gli interessi verranno calcolati su un capitale residuo più basso…

Quindi la quota di interessi sarà più bassa, quindi la quota di capitale rimborsato si innalzerà ancora di un poco… E così via fino alla fine dell'ammortamento: in questo esercizio, però, il debitore paga esattamente gli interessi che deve sul capitale residuo a quel momento: NON li anticipa. È il lento decrescere del capitale da rimborsare che farà sì che la nel tempo la quota interessi diminuisca.

Tutto questo funziona perfettamente con il tasso fisso per tutta la durata del mutuo: il tasso applicato è sempre lo stesso e la rata non cambia. E nel caso di tasso variabile… Come funziona?

Il piano di ammortamento francese nei mutui a tasso variabile

Funziona così (per la stragrande maggioranza delle banche): all'inizio del mutuo viene stilato l’intero piano di ammortamento con le quote di capitale calcolate al tasso iniziale per tutta la durata del mutuo.

Quella parte (la quota capitale) resta invariata, ma nel calcolo di 1/12 del tasso di interesse annuale, viene di volta in volta applicato il tasso di interesse “nuovo”, variato al variare del tasso di riferimento.

Questo influisce sul variare della rata, ovviamente, ma ha il vantaggio che in base al piano di ammortamento iniziale, il mutuatario sia sempre in grado di stabilire a quanto ammonta ancora il capitale residuo. L’alternativa, poco praticata, è considerare, ad ogni variazione del tasso di interesse, come “nuovo capitale” il capitale residuo, “nuova durata” la durata residua (iniziando con vent'anni, diventa 19 anni e 11 mesi dopo la prima rata) e ricostruire il piano di ammortamento con il nuovo tasso, ogni volta.

Inserendo in un qualsiasi motore di ricerca in internet la chiave “calcolo piano ammortamento francese”, si ottiene facilmente una pagina internet che con pochi dati fornisce un effettivo piano di ammortamento (con la stessa formula che usa la vostra banca. Seguiranno altri post con ulteriori piani di rimborso.

Piano di ammortamento del mutuo all'italiana

Premettiamo che la classificazione come metodo “italiano” non significa che sia il piano di ammortamento utilizzato nel nostro Paese. Da noi come ovunque i finanziamenti rateali adottano soprattutto il piano di ammortamento francese, a rata costante.

Quello “italiano” utilizza invece il criterio della quota capitale costante. Il che lo rende molto facile da calcolare. Non serve fare ricorso a formule matematiche complesse perché il piano di rientro del capitale è immediatamente evidente e le rate si ricavano con molta semplicità.

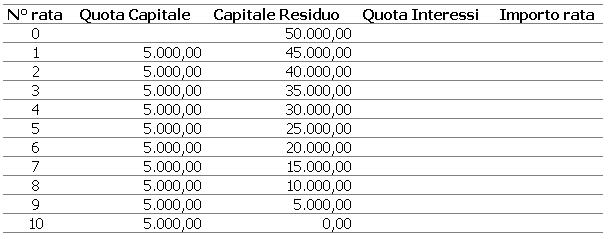

Consideriamo per esempio l’ammortamento di 50.000 Euro in 10 rate semestrali. Il piano di ammortamento capitale resterà lo stesso indipendentemente dal tasso di interesse utilizzato e sarà il seguente:

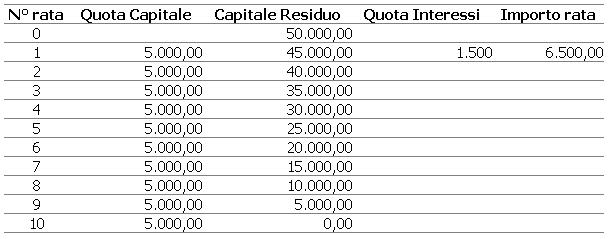

Il calcolo degli interessi maturati alla scadenza di ogni rata avverrà moltiplicando l’ultimo debito residuo per il tasso di periodo. Considerando un tasso annuo del 6% il tasso di periodo semestrale del piano esaminato ammonterà al 3%. Alla prima scadenza la quota interessi sarà perciò pari a 50.000 (debito originario) x 3% = 1.500 Euro. La rata nascerà dalla somma di 5.000 (quota capitale) e 1.500 (quota interessi) = 6.500 Euro. Riportando i dati sul piano di ammortamento si avrà:

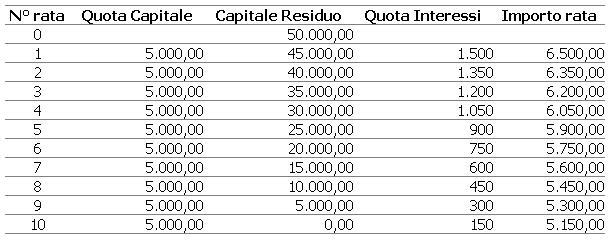

Il calcolo delle righe successive avverrà con lo stesso procedimento. Gli interessi della seconda scadenza si calcoleranno sul debito residuo di 45.000 Euro, quelli della terza su 40.000 e così via fino al completamento del piano che apparirà così:

Si osserverà che la costanza della quota capitale determina una rata decrescente nel tempo. L’effetto diviene più marcato con il crescere del tasso. Quanto agli interessi, la spesa risulterà più contenuta rispetto ad un piano a rata costante a causa della maggiore rapidità con cui viene abbattuto il capitale. La semplicità di questo meccanismo lo rende idoneo all'utilizzo nell’apertura di credito con garanzia ipotecaria, dove risulta concettualmente più facile da afferrare rispetto all'applicazione del metodo francese.

fonte telemutuo

Piano di ammortamento a gestione autonoma

Il piano di ammortamento “a gestione autonoma” (altro modo per identificare quello di cui parlo oggi), invece, prevede che la rata (di solito mensile) sia composta dalla sola quota interessi (e perciò sia più bassa, rispetto ad un piano di ammortamento che prevede una parte di quota capitale), lasciando libertà al mutuatario di restituire il capitale a sua discrezione (limitata) all'interno di determinate “finestre” di tempo.

Ad esempio: in un piano a 15 anni si deve restituire ALMENO il 15% del capitale nei primi 5 anni, raggiungere ALMENO il 55% nei successivi 5 anni, quindi aggiungere un altro 40% al primo 15% ed infine restituire entro gli ultimi cinque anni il restante 45% per arrivare al 100%.

A parte queste “finestre” la restituzione avviene liberamente quando lo si ritiene opportuno. A questo piano, per quanto sia possibile applicare anche il tasso fisso, di solito viene applicato da tutte le banche il tasso variabile.

Ovviamente, un piano di rimborso così costituito non è conveniente “per chiunque”, ma per alcuni può rivelarsi davvero ideale.

Con il (ancora recente) decreto Bersani, l’estinzione parziale del capitale di un mutuo può essere effettuata senza alcuna penale di estinzione. E quindi la sua assenza in un mutuo che prevede comunque l’estinzione libera, non è più un incentivo. Però la semplificazione che si ottiene in un mutuo in cui COMUNQUE è previsto il rimborso del capitale “extra ammortamento” può a volte fare un po’ di differenza. Inoltre, la rata più bassa “normalmente”, e che decresce (a parità di tasso di interessi) con la restituzione delle varie tranches di capitale, può davvero aiutare la pianificazione finanziaria in un nucleo familiare in cui per discontinuità di redditi questa può risultare a volte più spinosa.

In buona sostanza questa tipologia di rimborso serve a chi ha un reddito di tipo discontinuo durante l’anno (soci di società di capitali, che riscuotono annualmente o semestralmente i dividendi, titolari di imprese con caratteristiche stagionali…), a chi sa di avere ingressi di capitali sostanziosi ma differiti (chi è in attesa di dover riscuotere periodicamente proventi da investimento, per esempio) oppure a chi, conoscendo il mercato immobiliare e le sue fluttuazioni, conta di fermarsi limitatamente nell'immobile che va acquistando e di rivenderlo dopo qualche anno quando ha acquisito valore, restituendo tutto il capitale in un’unica soluzione e godendo della differenza tra il valore d’acquisto ed il valore di un’eredità importante, o sa rivendita.

Tanto per rendere più concreto il discorso con degli esempi, vediamo “a chi” mi è capitato di offrirlo nel corso della mia esperienza lavorativa, così da rendere l’idea e motivare la scelta.

- Un reddito con forte componente stagionale. Nella fattispecie un giovane imprenditore, proprietario di abbonamenti e promozioni abbastanza costante il proprio reddito, questo ragazzo aveva ovviamente alcuni mesi durante l’anno in cui il reddito disegnava un “picco” ed altri mesi in cui invece era meglio identificabile con una conca. Poter mantenere più bassa la rata mensile e potere nei momenti di maggiore introito utilizzare questo importo extra per restituire il capitale, abbassando così la rata mensile, era l’ideale per pianificare meglio la costanza del tenore di un “solarium”, Un negozio con lettini, docce e lampade solari facciali. Per quanto fosse bravo nel rendere attraverso la vendita vita della sua famiglia.

- Un reddito sensibile costante, ma ingressi sostanziosi corrisposti annualmente. In questo caso si trattava del titolare di una attiva ed efficiente Srl. Essendone anche amministratore, l’imprenditore percepiva mensilmente il “compenso amministratore”, ma una pingue fetta del suo reddito derivava dalla distribuzione dei dividendi dell'utile della società. Anche in questo caso, pianificare la propria vita finanziaria sulla base del costante “compenso amministratore” riservando ai dividendi il compito di estinguere il mutuo, si è rivelata una scelta ottimale. Altro esempio che rientra in questa categoria: un agente di commercio il cui reddito era composto in parte dalla convenzionale provvigione, in parte dai premi che conquistava regolarmente (era molto capace ed abile) e che venivano corrisposti semestralmente.

- Reddito fluttuante per ragioni non strettamente “stagionali”. Una giovane professionista, consulente del lavoro, che si occupa di fisco e buste paga. Anche lei aveva una componente dei redditi costante derivata dall'elaborazione mensile delle buste paga per conto dei propri clienti, e una componente dovuta alla parte fiscale del suo lavoro, che veniva da lei fatturata all'avvicinarsi delle scadenze fiscali, così che i suoi clienti portandole gli ultimi documenti si ricordassero di saldare la fattura. A questo si aggiungeva l’aspettativa di un “ingresso” economico futuro “una tantum” dovuto alla vendita, concordata con i parenti, di un immobile di famiglia di cui lei possedeva per ragioni ereditarie una quota.

A tutti i personaggi citati questa tipologia di mutuo conviene perché permette senza alcuna difficoltà (è insita nella costruzione del mutuo) il rimborso del capitale secondo un piano “accellerato” (anticipandolo, quindi) rispetto a ciò che avverrebbe con un ammortamento “francese” (in cui all'inizio il capitale si rimborsa con il contagocce), consentendo così un risparmio sugli interessi, oltre ad una maggiore pianificazione finanziaria personale. Ma esistono anche casi in cui la convenienza si ottiene proprio per il possibile differimento della restituzione del capitale. Pur non avEndo avuto l’occasione di incontrarne qualcuno durante la mia vita professionale (o meglio, non avendo avuto l’occasione di chiudere il contratto), sono pronto a proporre questo piano a questi ultimi a cui pure si addice:

- Chi è convinto (a torto o a ragione) di poter far fruttare il proprio denaro ad un tasso di rendimento superiore al tasso di interesse del mutuo. Se infatti sul capitale del mutuo devo corrispondere il tasso, ad esempio, del 6,5% annuo e penso di poter ottenere dal mio denaro un rendimento del 9,5% annuo, ogni anno in cui mantengo il controllo (e il possesso) del mio capitale, avrò un “surplus” del 3% sul capitale che non restituisco alla banca. Quindi, meglio i soldi in tasca mia a fruttare che renderli per risparmiare interessi.

- Chi in un momento di crescita del valore degli immobili ha intenzione di rivendere l’immobile prima di dover restituire la prima tranche di capitale. Se infatti so che la mia casa, comprata oggi a 70, tra cinque anni varrà 100, chi me lo fa fare di restituire una parte del capitale (che dopo comunque mi ritroverei) dovendo sopportare una rata maggiore, quando senza alcun esborso di capitale durante la vita del mutuo, posso estinguerlo in un’unica soluzione al momento della vendita dell'immobile (potendo contare anche sull'accresciuto valore del mio bene)?

Dunque, in questa tipologia di mutuo è quasi erroneo parlare di “piano di ammortamento”, si tratta quasi di un (mi si passi il termine) “noleggio di capitale”. Fino a che ne ho bisogno, pago un canone mensile (gli interessi) per poter conservare ed utilizzare un capitale che non ho o di cui, pur avendolo, non trovo conveniente disfarmi.

Il preammortamento del mutuo

Si chiama preammortamento il periodo di tempo - generalmente di breve durata - durante il quale il mutuatario è impegnato a restituire rate composte da soli interessi e non anche da capitale.

Non tutti lo sanno, ma la data concordata con il notaio per il rogito sull'acquisto della casa e l’atto di stipula del finanziamento può incidere notevolmente sugli interessi del mutuo. Infatti all'aumentare del tempo trascorso dalla data di stipula a quella di decorrenza, ovvero l’inizio effettivo del piano di rimborso, aumentano anche gli interessi di preammortamento tecnico.

La data di decorrenza viene stabilita da ciascuna banca in modo differente. Alcuni istituti fanno partire il piano di ammortamento il primo giorno del mese, con un periodo massimo di preammortamento pari a 30 giorni. Altri, invece, prevedono più date di decorrenza nel mese e quindi un periodo di preammortamento massimo di dieci giorni. Vi sono infine banche che fissano la decorrenza a partire dal primo giorno del secondo mese solare successivo alla data stipula, esponendo così il cliente al rischio di pagare fino a 60 giorni di interessi di preammortamento.

Chiaramente ciascuna banca fisserà una data di decorrenza a seconda delle proprie esigenze di tesoreria e della valutazione dei rischi in caso di mancato pagamento della rata. Non si dimentichi, infatti, che al momento della stipula, l’istituto di credito ha già prestato il capitale, ma il piano di restituzione non è ancora partito. Proprio per questo, a differenza di altri costi accessori legati ai mutui, sul preammortamento tecnico le banche si mostrano piuttosto intransigenti. A ciò va aggiunto che, in tempi di crisi, con un calo delle erogazioni dei mutui pari al 45%, come riportato dai dati Crif, è possibile che alcune banche cerchino di alzare il periodo di preammortamento.

Il consiglio, dunque, di scegliere una data di stipula del mutuo il più possibile vicina a quella dell'inizio del piano di ammortamento, in modo tale da ridurre o addirittura azzerare i giorni in cui maturano gli interessi di preammortamento tecnico.

Il prospetto Esis per il mutuo

Come noto, fondamentale, prima della stipula di un contratto di un mutuo, è la conoscenza apprOfondita del prospetto ESIS: l'acronimo di European Standardised Information Sheet.

Il prospetto ESIS ti aiuta a scegliere il mutuo più conveniente fra le numerose offerte che ti vengono proposte e che risultano non comparabili in quanto riferite ciascuna a parametri ed informazioni diverse e non standard.

ESIS è un prospetto standard che consente di confrontare agevolmente ed in modo omogeneo le diverse offerte di mutuo: è stato sottoscritto tra le associazioni bancarie europee, tra cui anche l’Associazione Bancaria Italiana (ABI), e le associazioni europee dei consumatori, il Codice Europeo per i Mutui Casa.

Le banche che aderiscono al Codice si impegnano a diffondere alla clientela sia informazioni di carattere generale, come la descrizione dei diversi tipi di mutuo, sia informazioni personalizzate, costruite sulla base di una specifica richiesta di mutuo.

Queste ultime vengono rese disponibili tramite il Prospetto informativo, standardizzato a livello europeo, detto ESIS (European Standardised Information Sheet) che, oltre ad offrire il vantaggio di riassumere le caratteristiche del mutuo richiesto, rende finalmente confrontabili, in modo omogeneo, le diverse offerte delle banche.

Una volta che si è individuato il finanziamento adeguato, si può chiedere alla banca il Prospetto ESIS. Il Prospetto è formato da 15 voci, vediamo quali:

1) Il primo punto contiene il nome della banca alla quale ci si è rivolti per il mutuo.

2) Questa sezione contiene informazioni su:

- Il nome del prodotto (ad esempio mutuo giovani;

- Il tipo di garanzia richiesta a copertura del finanziamento (ad esempio: ipoteca di primo grado sull'immobile)

- Le modalità di rimborso (ad esempio: rateale, in un’unica soluzione, ad ammortamento libero, ecc.)

- La percentuale massima di finanziabilità del valore dell'immobile o del costo delle opere da realizzare (rispetto al valore di perizia)

- L’eventuale indicazione di un terzo garante, qualora richiesta dalla banca.

3) Questa sezione fornisce informazioni su:

- la misura del tasso. Per i mutui a tasso fisso è indicata la misura del tasso (ad esempio 6%). Per i mutui a tasso variabile è indicata la misura del tasso d’ingresso (ad esempio 5%), la formula di calcolo del tasso a regime (ad esempio Euribor a tre mesi + spread) e la relativa misura (ad esempio 6%). Per i mutui a tasso misto sono indicati iltasso iniziale e la sua durata di vigenza (ad esempio 4% per il primo biennio) e il secondo tasso e la sua durata (ad esempio Euribor a tre mesi + spread);

- la tipologia di tasso (ad esempio fisso, variabile, misto, ecc.);

- le modalità di variazione del tasso. Nel caso dei mutui a tasso variabile o indicizzato è indicata la periodicità di variazione del tasso (ad esempio semestrale) e il parametro di riferimento (ad esempio Euribor a sei mesi);

- la durata del periodo in cui il tasso rimane fisso (per i mutui a tasso misto).

4) TAEG (Tasso Annuo Effettivo Globale). E’ indicato l’importo del TAEG che è un indicatore sintetico del costo totale del credito espresso in percentuale sull'ammontare del prestito concesso che comprende le componenti accessorie del finanziamento.

5) Ammontare del finanziamento richiesto e valuta. Viene riportato l’importo finanziato, espresso in euro o nella valuta indicata nel contratto (ad esempio dollari USA).

6) Durata del contratto. Qui viene indicata la durata complessiva del finanziamento compreso il periodo in cui il mutuatario paga solo interessi (preammortamento).

7) Numero e frequenza dei pagamenti. Sono indicati:

- il numero delle rate di ammortamento;

- il numero delle rate di soli interessi;

- la periodicità delle rate (ad esempio mensile, semestrale, annuale, ecc.).

8 ) Mutui con rimborso rateale. In questa sezione viene indicato l’ammontare della rata calcolato secondo il tasso a regime. Il piano di ammortamento complessivo è comunque fornito in allegato al Prospetto.

9) Mutuo con rimborso del capitale in un’unica soluzione. Esistono mutui che prevedono da una parte il pagamento dei soli interessi, dall'altra la sottoscrizione di uno strumento finanziario, ad esempio una polizza assicurativa, grazie al quale verrà rimborsato il capitale in un’unica soluzione alla scadenza. In questo caso la banca indica:

- l’importo di ciascun pagamento periodico di interessi;

- l’importo di ciascun pagamento periodico per la polizza;

- la quota capitale a carico del cliente non coperta dalla polizza;

- l’obbligo o meno per il cliente di accettare la polizza proposta dalla banca.

10) Elenco delle spese accessorie una tantum. La banca fornisce:

- un elenco delle spese una tantum previste all'atto della stipula che il cliente deve sostenere (ad es. spese di perizia, notarili, di istruttoria, per l’iscrizione ipotecaria, oneri fiscali, ecc.);

- la stima dell'ammontare complessivo delle spese iniziali da pagare alla banca per i suoi servizi;

- l’indicazione dell'obbligo o meno per il cliente di avvalersi dei servizi offerti dalla banca;

11) Spese accessorie ricorrenti. In questa sezione sono riportate:

- le spese accessorie ricorrenti non incorporate nel calcolo della rata, come potrebbe essere il caso dell'assicurazione;

- l’indicazione dell'obbligo o meno di avvalersi dei servizi offerti dalla banca.

12) Rimborso anticipato. La banca indica:

- a quali condizioni è possibile l’estinzione anticipata del mutuo;

- l’eventuale penale a carico del mutuatario, in percentuale sull'ammontare del capitale rimborsato.

13) Ufficio reclami della banca. Sono indicati i riferimenti dell'Ufficio reclami al quale il cliente può rivolgersi per eventuali problemi legati all'applicazione del Codice.

14) Piano d’ammortamento. La banca fornisce un allegato con il piano di ammortamento indicativo, specificando per tutte le rate la quota capitale e la quota interessi.

15) Obblighi per il mutuatario. La banca indica se il cliente è tenuto o meno a domiciliare presso la banca:

- il proprio conto corrente bancario

- il proprio stipendio.

Surroga o portabilità del mutuo

La portabilità del mutuo, meglio nota come surroga, o ancora surrogazione, è una prassi attraverso la quale il debitore, cioè il mutuatario, può spostare il mutuo da una prima a una seconda banca, senza costi, e con l’opportunità di poter ottenere migliori condizioni economiche.

Tecnicamente la surroga del mutuo non è un vero e proprio spostamento del finanziamento: ad essere “spostata” è infatti solamente l’ipoteca, con la banca subentrante che diventerà il nuovo soggetto beneficiario della garanzia reale. Per quanto invece concerne il mutuo in senso stretto, il finanziamento giungerà a estinzione anticipata, con contestuale accensione - per identico importo - nel nuovo istituto di credito.

Complessivamente, e al di là di qualche tentennamento iniziale, la procedura di surroga sembra funzionare davvero.

Proviamo a schematizzare i vari step attraverso i quali è possibile concretizzare la surrogazione:

- il cliente si reca presso la nuova banca (quella presso la quale si intende surrogare il mutuo) e espone il suo desiderio di trasferire il debito;

- la nuova banca richiede - telematicamente - alla “vecchia” banca di comunicare l’importo del debito residuo, concordando una data per poter formalizzare l’operazione;

- entro 10 giorni lavorativi la banca originaria comunica il debito residuo alla nuova banca e conferma / propone la data di formalizzazione dell'operazione;

- la banca subentrante effettua l’operazione di surroga mediante un atto unico che contiene il contratto di nuovo mutuo, la quietanza di pagamento rilasciata dalla banca originaria (cioè, l’estinzione del “vecchio” debito), il consenso alla surrogazione e l’annotazione conseguente all'ipoteca originaria.

A questo punto, una domanda potrebbe sorgere spontanea: perché potremo voler ricorrere alla surroga?

La risposta è semplice: per cercare di ottenere condizioni economiche migliori.

Grazie al trasferimento del mutuo, infatti, può essere possibile ottenere sconti sullo “spread” da parte della nuova banca.

Ma non solo: surrogando il mutuo potremo ad esempio scegliere per una durata maggiore, e andare così a spalmare il debito residuo su un più lungo arco temporale. Infine, sarà anche possibile modificare la tipologia tecnica di tasso, scegliendo di passare dall'applicazione del tasso fisso a quella del tasso variabile, o viceversa.

Alla luce di quanto sopra, la surroga si pone come opzione di interesse in capo al mutuatario: l’operazione è infatti completamente gratuita, poiché non prevede l’applicazione di alcuna commissione bancaria o imposta sostitutiva, né oneri notarili (la maggior parte delle banche scelgono di accollarsi la parcella del professionista).

La surroga del mutuo è uno strumento per far conseguire risparmi ai mutuatari, previsto dalla Legge 40/2007 (legge Bersani).

Con la surrogazione del mutuo, il mutuatario può accordarsi con una nuova banca per avere un altro mutuo senza la necessità di estinguere quello con la banca originaria, che non può opporsi.

Il nuovo prestito sarà garantito dalla stessa ipoteca già concessa a garanzia del mutuo originario.

Chi ha in essere un mutuo, quindi, può scegliere di cambiare banca senza la necessità di estinguere il mutuo precedente e contrarne un altro, ma facendo subentrare la nuova banca nel credito ed in tutte le garanzie, in primis in quell'ipotecaria.

La finanziaria 2008 ha stabilito poi che la surrogazione del mutuo comporta il trasferimento del contratto di mutuo esistente, alle condizioni stipulate tra il cliente e la banca subentrante, con l’esclusione di penali o altri oneri, di qualsiasi natura.

E ancor più chiaramente stabilisce che non possono essere imposte al cliente spese o commissioni per la concessione del nuovo mutuo, per l’istruttoria e per gli accertamenti catastali.

Questi, infatti, dovranno essere svolti attraverso procedure di collaborazione interbancaria e con la massima riduzione dei tempi, degli adempimenti e dei costi connessi. Insomma le banche non avranno più alcun diritto di chiedere il pagamento di somme ad hoc per la surrogazione del mutuo.

La surroga del mutuo viene altresì indicata come portabilità del mutuo, ed è regolata da alcune disposizioni della legge 102 del 3 agosto 2009, approvato tempo fa dal Consiglio dei Ministri.

Un articolo della legge sopra citata, prevede che, nel caso la banca ritardi la portabilità di un mutuo (cioè il passaggio del cliente ad altro istituto di credito con un altro mutuo) oltre i 30 giorni dovrà risarcire il proprio cliente in misura pari all'1% del valore del prestito per ogni mese o frazione di ritardo.

Più in dettaglio, in caso di surroga, cioè di sostituzione del mutuo di una banca con quello di un’altra, il cliente ha diritto a un risarcimento in caso di ritardo.

Se la surrogazione del mutuo non si perfeziona entro 30 giorni dalla data della richiesta da parte della banca cessionaria alla banca cedente, quest’ultima è tenuta a risarcire al cliente l’1% del valore del mutuo per ciascun mese o frazione di mese di ritardo (la banca cedente potrà poi eventualmente rivalersi sulla banca cessionaria nel caso il ritardo sia imputabile a quest’ultima).

All’articolo 10 comma 3 del Decreto fiscale varato venerdì 26 giugno 2009 dal Consiglio dei Ministri è stabilito che: nel caso in cui la surrogazione del mutuo non si perfezioni entro il termine di 30 giorni dalla data della richiesta da parte della banca cessionaria alla banca cedente dell'avvio delle procedure di collaborazione interbancarie ai fini dell'operazione di surrogazione, la banca cedente è comunque tenuta a risarcire il cliente in misura pari all'1% del valore del mutuo per ciascun mese o frazione di mese di ritardo. La vecchia banca viene quindi ritenuta responsabile nel caso di problemi nel trasloco del mutuo, anche se può rivalersi sulla banca cessionaria nel caso il ritardo sia dovuto a quest’ultima.

La pratica della surroga, introdotta dal Decreto Bersani, ha conosciuto nel tempo fasi alterne: a un avvio decisamente difficoltoso (sono stati necessari ben 7 ulteriori interventi per chiarire norme e procedure) è seguita una fase di assestamento e dallo scorso giugno, da quando cioè è stata attivata la procedura automatica di colloquio tra le banche, sono oltre 30mila secondo i dati Abi i risparmiatori che hanno traslocato con successo il proprio mutuo.

Nonostante gli indubbi progressi i mutuatari che vogliono servirsi della portabilità continuano a segnalare difficoltà nell'ingranaggio: procedure che si protraggono eccessivamente a lungo nel tempo con il rischio che le condizioni di mercato possano variare; problemi che sopraggiungono nel momento delicato dell'effettivo passaggio dalla vecchia alla nuova banca; spese a vario titolo che spuntano a sorpresa nella fase finale dell'accordo in barba al tanto sbandierato “costo zero”.

L’intervento del Governo in teoria, garantisce una maggiore celerità nelle operazioni da parte delle banche, pena il versamento di una penale dell'1% (da chiarire se sia da calcolare sull'importo iniziale del mutuo o sul debito residuo al momento della richiesta di surroga) nel caso di ritardi oltre i 30 giorni.

Dunque, ci sono delle penali, per le banche che ostacolano la portabilità dei mutui.

La materia è di competenza dell'Arbitro Bancario Finanziario che è un sistema di risoluzione delle liti tra i clienti e le banche e gli altri intermediari che riguardano operazioni e servizi bancari e finanziari.

L’Arbitro Bancario Finanziario può condannare, in una prima fase e a costi contenuti (20 euro quali diritti di segreteria), la banca a risarcire il cliente.

Nel caso in cui la banca non rispetti la decisione dell'ABF, essa può essere ulteriormente condannata a far pubblicare a sua cura e spese su due quotidiani a diffusione nazionale il fatto di non aver rispettato la decisione dell'arbitro.

Cambio o sostituzione del mutuo ipotecario

In che cosa consiste la sostituzione del mutuo: ovvero estinguere il debito mediante l’erogazione di un nuovo finanziamento.

Con la sostituzione del mutuo, in parole povere, si si tratta di chiudere il vecchio mutuo e di riaccenderne un altro con la stessa banca o con una nuova che ci offrirà, in teoria, condizioni più vantaggiose.

Trattandosi di un nuovo rapporto di mutuo tutte le condizioni sono nuovamente trattabili. Possiamo scegliere lo stesso tipo di tasso che avevamo in precedenza, o cambiarlo (ad esempio se il vecchio mutuo era a tasso variabile, possiamo adesso fare un tasso fisso).

Possiamo cambiare la durata del mutuo e addirittura chiedere anche una somma aggiuntiva, superiore al vecchio mutuo da estinguere. E quindi la sostituzione ci permette, ove il valore dell’immobile lo consenta, di ottenere, eventualmente, anche liquidita' aggiuntiva per soddisfare sopraggiunte necessita' finanziarie.

La sostituzione prevede una regolare procedura di mutuo, quindi ci sara' una nuova fase istruttoria, una nuova perizia immobiliare ed infine l’intervento di un notaio. Il tutto corredato dai relativi costi.

La rinegoziazione del mutuo

Per rinegoziazione del mutuo si intende la modifica delle condizioni contrattuali del mutuo con la banca che lo ha erogato e con cui si e' stipulato il contratto di finanziamento.

Rinegoziare il mutuo non e' un obbligo per l’operatore bancario, rientra nella sua politica aziendale decidere se accettarla o meno.

È, invece, un obbligo dell’istituto di credito, se accetta la rinegoziazione, attuarla con una semplice scrittura privata senza dover passare nuovamente dal notaio.

La rinegoziazione deve essere senza spese. La normativa vigente, prevede, infatti, che la rinegoziazione, la rinegoziazione non debba avere costi, per cui la banca non può applicare nessuna commissione all'operazione.

La banca deve rinegoziare, inoltre, con una scrittura privata, quindi non e' necessario un nuovo atto di mutuo come, invece, alcuni istituti chiedevano.

La rinegoziazione del mutuo si può fare anche in caso di mutuo cartolarizzato: negli ultimi anni, molte banche hanno ceduto i loro crediti, come i mutui, ad altri operatori, per aumentare la loro liquidità di bilancio.

Quindi, il tuo mutuo potrebbe essere cartolarizzato, cioè ceduto dalla banca a un altro operatore sul mercato.

Se e' cosi' puoi comunque rinegoziarlo, il tuo rapporto resta con la banca con cui lo hai stipulato e a cui continui a pagare le rate. Purtroppo, diverse banche usano la scusa della cartolarizzazione per non rinegoziare il mutuo.

In realtà, non c’e' alcun impedimento a farlo, se non la mancanza di volontà della banca che non ha alcun interesse a rinegoziare le condizioni.

Se la banca non e' disponibile a rinegoziare le condizioni del tuo mutuo, e' possibile attivare la leva della concorrenza, cercando sul mercato un altro operatore con condizioni più interessanti.

In tale fattispecie si hanno due strade: la sostituzione del mutuo attuale con quello di un altro operatore o la surroga, cioè trasferire il tuo mutuo a un’altra banca che dia condizioni migliori.

Ma non e' finita qui: i vantaggi della rinegoziazione del mutuo sono molti e non solo per il mutuatario, che può permettersi di modificare una situazione in suo favore risparmiando ed evitando di incorrere, in caso di eventuali difficoltà economiche d’improvviso sopraggiunte, nel rischio di insolvenza o, peggio, di segnalazione presso una Centrale Rischi.

Anche la banca infatti può tratte vantaggio da questa scelta poiché non si ritrova a dover risolvere il contratto di finanziamento o a dover forzare la vendita dell’immobile ipotecato in caso di recupero del capitale finanziato.

Inoltre, la rinegoziazione del mutuo e' certamente una soluzione vantaggiosa perché non prevede costi aggiuntivi o la presenza di un notaio per modificare le condizioni contrattuali che riguardano il piano di ammortamento e il suo possibile allungamento, l’eventuale riduzione dell’importo rateale mensile, trimestrale o semestrale, l’applicazione di un sistema di rimborso a durata variabile e rata fissa e l’applicazione degli interessi.

Accollo del mutuo - di cosa si tratta, quando conviene e come funziona

Che cos'è l'accollo del mutuo, quando è conveniente questa operazione e come funziona nel dettaglio: tutte le informazioni disponibili.

L'accollo del mutuo è l'operazione di trasferimento del mutuo all'acquirente quando si acquista una abitazione su cui grava già un mutuo ipotecario. In tal caso il venditore dell'abitazione può contestualmente attuare il trasferimento del mutuo all'acquirente. In tale circostanza le rate del mutuo ed il rimborso del capitale ad esso relativo, saranno a carico del nuovo proprietario.

A fronte dello accollo del mutuo, il mutuo residuo, in linea capitale, dovrà essere decurtato dal prezzo convenuto per la compravendita. In sede di stipula dell'atto definitivo di cessione dell'immobile, si provvederà al conguaglio della quota interessi relativa alla rata in scadenza e, quindi, successiva alla data di questo atto.

Se il mutuatario è il costruttore, nel caso assai frequente che abbia realizzato più unità immobiliari contemporaneamente, occorre accertarsi che abbia provveduto a frazionare tra le varie abitazioni il mutuo originario contratto sull'intero edificio.

Questo controllo è di grande importanza, perché ci si potrebbe trovare nella paradossale situazione di dover pagare il mutuo di tutte le abitazioni costruite. Inoltre l'acconto versato, sommato all'ammontare del mutuo in accollo, non deve superare il prezzo pattuito per l'acquisto dell'appartamento.

Nell'accollo del mutuo assistito da ipoteca, le banche creditrici devono dare il loro assenso e normalmente non liberano il mutuatario originario (anche se si può richiederlo). Questo accade perché l'accollo ha carattere cumulativo e non liberatorio.

Ciò significa che i responsabili del debito ipotecario sono sia il contraente originario, sia il subentrante liberante. Le banche possono non aderire all'accollo liberatorio, nell'ipotesi in cui ritengano che il subentrante non abbia i requisiti per poter soddisfare il credito.

In caso di edificio o complesso condominiale, il debitore (la società costruttrice) e il terzo acquirente del bene ipotecato, hanno diritto alla suddivisione del finanziamento in quote e, correlativamente, al frazionamento dell'ipoteca a garanzia.

Questo avviene con atto autenticato dal notaio (atto di frazionamento) mediante il quale la banca procede, su richiesta del mutuatario, a suddividere il mutuo per tante quote quante sono le unità immobiliari offerte in garanzia, in funzione del valore di ogni singola porzione immobiliare. Il Conservatore dei Registri Immobiliari annota la suddivisione e il frazionamento in margine all'iscrizione ipotecaria presa a garanzia del mutuo erogato.

Dato che i tempi d'annotamento a volte sono lunghi (anche un anno), l'atto di frazionamento e l'avvenuto deposito della nota ipotecaria da parte del notaio presso la Conservatoria saranno di per sé sufficienti a garantire ogni singolo acquirente dal rischio consistente nella possibile insolvenza del debitore originario, che coinvolgerebbe indistintamente tutti i proprietari delle singole unità immobiliari.

È evidente che si debba pretendere dal costruttore il frazionamento del mutuo prima dell'atto definitivo di compravendita. Solo così ogni proprietario potrà e dovrà rispondere nei limiti della propria quota e non in solido con il costruttore o con gli altri proprietari.

Comprare casa con l'accollo del mutuo

Il mutuo ipotecario che grava sulla casa da acquistare deve essere estinto anticipatamente, allo scopo di consentire la cancellazione dell'ipoteca prima della stipula dell'atto di vendita della casa (o, contestualmente ad essa). Spesso, però, l'acquirente ha intenzione di stipulare a sua volta un mutuo per finanziare l'acquisto della casa. Si presenta allora un'altra possibilità, l'accollo del mutuo.

Accollarsi significa assumere un obbligo. L'accollo del mutuo è dunque una dichiarazione con la quale una persona si obbliga, nei confronti della banca, a pagare le rate successive (comprensive del rimborso di capitale e interessi) fino alla scadenza del mutuo, esattamente come avrebbe dovuto fare il debitore originario.

Con l'accollo l'acquirente della casa subentra nel mutuo già in corso, quindi non deve pagare al venditore la somma corrispondente al capitale ancora da rimborsare, ma si impegna a pagare le rate future fino alla scadenza originariamente pattuita. Per l'acquirente il risultato è lo stesso che otterrebbe con la stipula di un nuovo mutuo, ma il costo è inferiore, perché non occorre iscrivere una nuova ipoteca.

Il risparmio è notevole. Anche il venditore ha dei vantaggi, se il mutuo è stato stipulato prima dell'aprile 2007, perché non deve estinguerlo anticipatamente, pagando la relativa penale. Ricordiamo infatti che, ai sensi della Legge 40/2007 (legge Bersani entrata in vigore proprio nell'aprile del 2007) sono nulle e non possono essere stipulate clausole che prevedano penali, commissioni né altre prestazioni per il caso di estinzione anticipata, o di rimborso parziale anticipato, dei mutui stipulati (o accollati a seguito di frazionamento) per le per l'acquisto o per la ristrutturazione di unità immobiliari adibite ad abitazione ovvero allo svolgimento della propria attività economica o professionale da parte di persone fisiche.”

L'accollo, dunque, può essere un affare per entrambe le parti.

Ci sono però alcuni aspetti da considerare attentamente. L'acquirente deve valutare la convenienza del mutuo esistente, perché l'accollo comporta l'accettazione di tutte le condizioni già fissate. Bisogna esaminare attentamente la durata residua, il tasso di interesse e l'importo della rata, per essere sicuri che siano adatti alle proprie esigenze. Inoltre chi non è già cliente della banca che ha concesso il mutuo dovrà probabilmente aprire un nuovo conto corrente.

Chi deve fare maggiore attenzione, però, è il venditore. Abbiamo visto che l'accollo consiste nell'assunzione di un obbligo da parte dell'acquirente, ma ciò non comporta sempre la liberazione del debitore originario. Chi ha contratto originariamente il mutuo rimane responsabile del regolare pagamento delle rate, a meno che la banca non dichiari espressamente di liberarlo.

Il venditore, insomma, deve sapere che anche se l'acquirente dichiara nell'atto di compravendita di accollarsi il mutuo, ciò nonostante chi ha originariamente stipulato il contratto di mutuo rimane obbligato al pagamento delle rate di capitale e interessi nei confronti della banca. La legge parla di responsabilità in solido, e ciò vuol dire che la banca può rivolgersi indifferentemente all'acquirente, che si è accollato il mutuo, oppure al venditore, che era il debitore originario.

Questo è un aspetto molto importante, perché spesso si è portati a credere che con l'accollo ci si libera del mutuo, mentre ciò non è sempre vero. E' vero che a garanzia del mutuo c'è l'ipoteca sull'immobile, che segue la proprietà di quest'ultimo, quindi l'acquirente ha sempre interesse a pagare per non perdere la casa, tuttavia dobbiamo tenere presente che per la banca è molto più facile chiedere il pagamento al debitore originario, dato che la legge glielo consente, anziché iniziare subito la procedura, lunga e costosa, per l’espropriazione dell'immobile.

Per essere liberato dall'obbligo di pagare le rate del mutuo il venditore deve ottenere una dichiarazione espressa dalla banca. La banca, insomma, deve dire esplicitamente, ovviamente in forma scritta, che intende liberare il debitore originario. Solo in questo modo il venditore potrà stare tranquillo. La banca, naturalmente, rilascerà questa dichiarazione solo se riterrà di poter fare affidamento sul nuovo debitore, facendo gli stessi controllo che esegue di solito prima di concedere un nuovo mutuo. Per la banca, infatti, la persona del debitore ha un'importanza fondamentale.

Può accadere che un mutuo sia concesso a Tizio e non a Caio, in considerazione del suo reddito, della sua situazione patrimoniale o di altre valutazioni. Se il nuovo debitore non le piace, la banca si riserva la possibilità di chiedere i soldi al debitore originario. Ecco perché è sempre meglio concordare con la banca l'eventuale accollo del mutuo prima della compravendita.

Accollo interno di mutuo ipotecario

Quando il creditore eroga un prestito al debitore, il debitore può successivamente "accollare" (nel senso di trasferire) gli obblighi assunti ad un terzo. Se si verifica una simile circostanza, l'operazione di trasferimento del debito assume la denominazione di accollo, il debitore viene indicato come accollato ed il terzo definito soggetto accollante.

Il creditore, dal canto suo, può aderire o meno all'accollo. La mancata adesione all'accollo da parte del creditore ha come conseguenza la rilevanza esclusivamente interna (ai rapporti tra accollato ed accollante) dell'accollo. L'accollo si definisce, in questo caso, anche interno. Il debitore conviene con il terzo l'assunzione (in senso puramente economico) del debito da parte di quest'ultimo, senza tuttavia attribuire alcun diritto al creditore né modificare l'originaria obbligazione, sicché il terzo assolve il proprio obbligo di tenere indenne il debitore adempiendo direttamente in veste di terzo o apprestando in anticipo al debitore i mezzi occorrenti, ovvero rimborsando le somme pagate al debitore che ha adempiuto.

Se, invece, il creditore aderisce all'accollo, questo viene allora definito come esterno. L'accollo esterno può essere cumulativo, qualora vi sia stata adesione all'accollo da parte della banca, senza efficacia liberatoria nei confronti dell'originario debitore. In tale evenienza la posizione dell'accollato si trasforma da debitore principale in garante, mentre il terzo accollante assume il ruolo di debitore principale.

Quando, aderendo all'accollo, il creditore libera l'accollato, l'accollo si dice liberatorio, il che implica che l'accollante assume come proprio il debito altrui ed adempia, eseguendo la prestazione, un debito proprio. L'accollato viene completamente sollevato dai suoi obblighi verso il creditore, sia in qualità di garante che come debitore principale.

Dunque l'accollo può essere interno o esterno. L'accollo esterno, a sua volta, si distingue in liberatorio o cumulativo.

Quando l'accollo esterno cumulativo e l'accollo interno sono equivalenti

Nel caso particolare di accollo di un finanziamento assistito da garanzia reale ipotecaria (quale è il mutuo ipotecario) non v'è sostanziale differenza fra accollo interno ed accollo esterno cumulativo. Infatti, sussiste comunque a carico del creditore l'onere di escutere prioritariamente il bene ipotecato, divenuto di proprietà del terzo acquirente/accollante; con la conseguenza che, anche in caso di mancata adesione all'accollo da parte della banca (accollo interno) quest'ultima non potrà in nessun caso aggredire direttamente il patrimonio del debitore originario, se non dopo avere inutilmente (in tutto o in parte) fatto valere le proprie ragioni sul bene specificamente vincolato alla soddisfazione del suo credito.

In questo senso, dunque, la posizione dell'accollato finisce per essere in tutto e per tutto analoga a quella che si determina quando il creditore abbia aderito all'accollo (accollo esterno) sia pure non liberando il debitore originario (accollo esterno cumulativo).

Pertanto, nell'ambito di accollo di un mutuo ipotecario la fattispecie dell'accollo esterno cumulativo (al quale la banca abbia comunque aderito) e quella dell'accollo interno (al quale la banca non abbia aderito) non possano che essere trattate allo stesso modo.

Ora, la Circolare n. 139/91 della Banca d'Italia stabilisce che in caso di accollo di mutuo da parte di un terzo (accollante) senza liberazione del debitore originario (accollato), una eventuale segnalazione di sofferenza debba essere effettuata al solo nome dell'accollante.

Ne discende che, nel caso di mutuo assistito da garanzia ipotecaria, una eventuale segnalazione di sofferenza alla Centrale Rischi CR della Banca d'Italia, anche nel caso di accollo interno (accollo cioè a cui la banca non ha aderito), deve essere effettuata al solo nome del terzo accollante. Pertanto è illegittima la segnalazione a sofferenza in CR a nome dell'accollato.

Così ha stabilito il Collegio di coordinamento dell'Arbitro Bancario Finanziario nella decisione numero 611/14.

Fondo garanzia mutuo prima casa e sospensione delle rate

Grazie al fondo garanzia mutuo prima casa, chi vuole comprare o ristrutturare casa oppure migliorare l'efficienza energetica, può ottenere dallo Stato fino al 50% dell'importo purché il prestito non sia superiore a 250.000 euro.

La priorità nella concessione dell'aiuto va alle giovani coppie, ai single con figli e under 35. Il fondo di garanzia ha una dotazione di 600 milioni di euro per tre anni (dal 2014 al 2016) e la sua gestione è attribuita alla Consap.

L'immobile su cui un cittadino chiede il mutuo deve essere adibito ad abitazione principale ma non deve rientrare nelle categorie catastali A1, A8 e A9 e non deve avere caratteristiche di lusso.

Inoltre, il mutuatario non deve essere proprietario di altri immobili.

Il Fondo è stato istituito per aiutare tutti coloro che sono titolari di un contratto di mutuo ipotecario e che non riescono più a pagare le relative rate a causa di sopravvenuti eventi gravi e imprevedibili, quali ad esempio la perdita del posto di lavoro.

Per ottenere rapidamente la sospensione del mutuo è indispensabile che il cittadino, in possesso dei requisiti previsti per l’accesso al Fondo e che si trovi nelle situazioni in cui è previsto l’intervento del Fondo, collabori attivamente nella fase di presentazione della domanda di sospensione, fornendo subito alla banca che ha concesso il mutuo tutti i documenti necessari.

Per accedervi, il mutuatario non dev'essere proprietario, alla data di presentazione della domanda di mutuo, di altri immobili ad suo abitativo, salvo quelli eventualmente acquisiti per successione causa morte, anche in comunione con altro successore (e che siano in uso gratuito a genitori o fratelli).

Stante questo requisito, il fondo è aperto a tutti, ma per la sua fruizione viene data priorità a:

- giovani coppie: intese come nuclei familiari costituiti da coniugi o da conviventi more uxorio che abbiano costituito il nucleo da almeno due anni, dove almeno uno dei due non abbia superato i 35 anni di età alla data di presentazione della domanda di finanziamento;

- nuclei familiari monogenitoriali con figli minori: intesi come nuclei costituiti da persona singola non coniugata né convivente con l'altro genitore di nessuno dei propri figli minori con sé conviventi, oppure come nuclei costituiti da persona separata o divorziata o vedova convivente con almeno un proprio figlio minore;

- conduttori di alloggi di proprietà degli istituti autonomi per le case popolari (IACP);

- giovani di età inferiore ai 35 anni con contratto di lavoro atipico: vi rientrano i contratti di lavoro a tempo determinato di inserimento, part time, intermittente o a chiamata, ripartito o job sharing, somministrato, a progetto, occasionale.

Dunque, può presentare domanda per accedere al fondo di garanzia, alla propria banca, il titolare di un mutuo acceso per l'acquisto della casa di abitazione principale, posta nel territorio italiano, che sia:

- proprietario dell'immobile oggetto del contratto di mutuo, di categoria diversa da A/1, A/8, e A/9 (rispettivamente abitazioni signorili, ville e castelli) non considerabile "di lusso";

- intestatario di un mutuo di importo erogato (quindi il debito iniziale) non superiore a 250.000 euro, in essere da almeno un anno;

- dichiarante di ISEE non superiore a 30.000 euro.

Inoltre, è necessario che il titolare del mutuo si trovi nella temporanea impossibilita' di pagare le rate alla loro scadenza naturale a causa di almeno uno dei seguenti eventi accaduto dopo la stipula del contratto di mutuo e nel triennio precedente alla presentazione della domanda:

- cessazione del rapporto di lavoro subordinato, ad eccezione dei casi di risoluzione consensuale, di risoluzione per limiti di eta' con diritto alla pensione, di licenziamento per giusta causa o giustificato motivo soggettivo, di dimissioni del lavoratore non per giusta causa;

- cessazione dei rapporti di lavoro di agenzia, di rappresentanza commerciale ed altri rapporti di collaborazione con prestazione di opera continuativa e coordinata, anche non subordinata, ad eccezione delle risoluzioni consensuali, di licenziamento per giusta causa, di recesso del lavoratore non per giusta causa.

- morte o riconoscimento di handicap grave, ovvero di invalidità' civile non inferiore all'80%.

Proseguendo, la sospensione non può essere richiesta per mutui che abbiano almeno una delle seguenti caratteristiche:

- ritardo nei pagamenti superiore a 90 giorni consecutivi al momento della presentazione della domanda da parte del mutuatario;

- intervento della decadenza dal beneficio del termine

- intervento della risoluzione contrattuale, anche tramite notifica dell'atto di precetto;

- avvio da parte di terzi delle procedure esecutive sull'immobile ipotecato;

- fruizione di agevolazioni pubbliche;

- presenza di un'assicurazione a copertura del rischio che si verifichino gli eventi a causa dei quali il mutuatario non e' più' in grado di pagare, purché tale assicurazione garantisca il rimborso almeno degli importi delle rate oggetto della sospensione e sia efficace nel periodo di sospensione stesso.

Passiamo ora alla domanda di presentazione.

La domanda deve essere presentata alla banca presso la quale è in corso il pagamento delle rate del mutuo, completa di tutta la seguente documentazione:

- Documento di Identità (la carta d’identità o il passaporto del richiedente)

- Attestazione di Indicatore di situazione economica equivalente (ISEE) rilasciata da un soggetto abilitato (clicca qui per visualizzare l'elenco dei Caf nazionali sul sito dell'Agenzia delle Entrate)

Inoltre il richiedente dovrà presentare la seguente documentazione:

- In caso di cessazione del rapporto di lavoro subordinato, con attualità dello stato di disoccupazione

- In caso di contratto di lavoro (rapporto) a tempo indeterminato, lettera di licenziamento ovvero documentazione attestante le dimissioni da lavoro per giusta causa

- In caso di contratto di lavoro (rapporto) a tempo determinato, copia dello stesso contratto nonché delle eventuali comunicazioni con le quali s’interrompe il rapporto

- In caso di cessazione del rapporto di lavoro di cui all'art. 409 numero 3 del c.p.c., con attualità dello stato di disoccupazione:

- copia del contratto nonché delle eventuali comunicazioni con le quali s’interrompe il rapporto

- In tutti i casi di dimissioni per giusta causa:

- la copia della sentenza giudiziale o dell’atto transattivo bilaterale, da cui si evinca l'accertamento della sussistenza della giusta causa che ha comportato le dimissioni del lavoratore;

- la copia della lettera di dimissioni per giusta causa con il riconoscimento espresso da parte del datore di lavoro della giusta causa che ha comportato le dimissioni del lavoratore ovvero della lettera di dimissioni unitamente all'atto introduttivo del giudizio per il riconoscimento della giusta causa.

- In caso di insorgenza di condizioni di non autosufficienza o handicap grave dell'intestatario o di uno dei cointestatari del contratto dei mutuo:

- Il certificato rilasciato dall'apposita commissione istituita presso l'ASL competente per il territorio di residenza del richiedente che qualifichi il mutuatario quale portatore di handicap grave (art. 3, comma 3, legge 104/1992) ovvero invalido civile (da 80% a 100%)

La banca, dopo avere acquisita la documentazione prevista e averne verificata la completezza e la regolarità formale, in via telematicamente la domanda a Consap.

Una volta effettuata la registrazione della domanda e acquisito il numero identificativo della nuova pratica, la banca dovrà inviare alla stessa Consap, entro i successivi 10 giorni lavorativi, tutta la documentazione obbligatoria in funzione dell'evento causa per il quale si richiede la sospensione.

Acquisita la documentazione Consap, quale gestore del Fondo, s'impegna entro 15 giorni lavorativi a far conoscere la propria decisione rispetto alla domanda pervenuta.

Tale decisione viene comunicata alla Banca e l'eventuale decisione di non ammissione della domanda viene specificamente motivata.

La banca è tenuta a comunicare testualmente al mutuatario la motivazione della mancata accettazione della sua domanda.

Successivamente, per ottenere l'effettiva sospensione, si potrebbe dover aspettare fino a un mese, poiché la banca deve ottenere un nullaosta dalla società che gestisce il fondo, che deve verificarne la disponibilità.

Per questa procedura possono passare fino a 25 giorni (10 gg per l'invio della richiesta da parte della banca e i successivi 15 per l'ottenimento del nullaosta), e poi la banca ha ulteriori 5 giorni di tempo per comunicare all'intestatario del mutuo l'avvenuta sospensione delle rate.

Una volta scaduto il periodo di sospensione l'intestatario del mutuo deve riprendere il pagamento delle rate secondo gli accordi originari, a meno che nel frattempo non sia stata sottoscritta una rinegoziazione.

Ovviamente la durata del contratto e quella delle garanzie risulterà prorogata per un periodo uguale alla sospensione ottenuta. Le rate non pagate perché sospese, in parole povere, "si spostano" in avanti, allungando il periodo di ammortamento.

Da ricordare che la sospensione non può essere chiesta dopo che sia iniziato l'eventuale procedimento esecutivo inerente le garanzie.

Inoltre, c'è da sapere che, al termine del periodo di sospensione, una volta ripreso il regolare pagamento delle rate del mutuo, la banca si rivolge alla società che gestisce il fondo per ottenere il rimborso dei costi sostenuti (sostanzialmente gli interessi delle rate sospese).

Concludendo, facciamo notare che la garanzia decade e diventa inefficace se risultasse concessa sulla base di dati falsi, inesatti o reticenti, a seconda ovviamente della loro rilevanza e se risultasse che di ciò la banca era al corrente.

La decadenza scatta anche se la banca non provvede a chiedere al gestore l'attivazione della garanzia entro sei mesi da quando scade il termine (sempre di sei mesi) utile per il pagamento da parte del cliente/mutuatario a seguito dell'invio della raccomandata di diffida.

Stessa cosa se la banca non comunica al gestore la ripresa dei pagamenti delle rate del mutuo.

L’elenco delle banche aderenti, che aumenta progressivamente, è disponibile sul sito di Abi o su quello di Consap.

Di seguito, il modulo da utilizzare per accedere al fondo di garanzia mutuo prima casa.

Detrazioni interessi passivi sui contratti di mutuo

In materia di detrazioni fiscali per gli interessi passivi ed oneri accessori derivanti da contratti di mutuo ipotecario, la disciplina si presenta piuttosto articolata in quanto nel corso degli anni ha subito diverse modifiche.

Ciò, con la conseguenza che il beneficio spetta secondo limiti e modalità che variano in relazione al tipo di fabbricato (abitazione principale, abitazione secondaria, altri fabbricati non abitativi) e all'anno in cui è stato stipulato il contratto di mutuo.

In questo articolo ci occuperemo soltanto della detrazione degli interessi dei mutui ipotecari stipulati a partire dal gennaio 1993. Per i mutui stipulati dal 1993 le detrazioni sono concesse solo quando si acquista l'abitazione principale, ove per abitazione principale deve intendersi quella nella quale il contribuente o i suoi familiari dimorano abitualmente.

Dal 1º gennaio 2008 il limite di spesa per interessi passivi sul quale è possibile calcolare la detrazione d'imposta del 19% è pari a 4.000 euro (in precedenza era 3.615,20 euro); pertanto, la detrazione di cui si può fruire è, al massimo, di 760 euro.

A prescindere dal limite massimo sul quale calcolare la detrazione, la spesa massima detraibile deve essere riferita complessivamente a tutti gli intestatari, ed eventualmente ai diversi contratti di mutuo stipulati per l'acquisto.

La detrazione del 19% per l'acquisto della abitazione principale spetta a condizione che:

- l'immobile sia adibito ad abitazione principale entro un anno dall'acquisto. La condizione di dimora abituale deve sussistere nel periodo d'imposta per il quale si chiedono le detrazioni, con eccezione delle variazioni di domicilio dipendenti da trasferimenti per motivi di lavoro;

- l'acquisto dell'immobile avvenga entro un anno antecedente o successivo alla stipulazione del contratto di mutuo ipotecario.

Ciò significa che si può prima acquistare ed entro un anno stipulare il contratto di mutuo, oppure prima stipulare il contratto di mutuo ed entro un anno quello di acquisto.

In caso di contitolarità del mutuo, l'importo di 4.000 euro, su cui spetta la detrazione del 19%, va suddiviso tra i cointestatari.

In caso di mutuo ipotecario intestato a due coniugi, di cui uno fiscalmente a carico dell'altro, la detrazione, per entrambe le quote di interessi passivi, spetta al coniuge che ha l'altro a carico.

Per il personale delle Forze Armate e delle Forze di Polizia si prescinde dal requisito della dimora abituale relativamente ai mutui ipotecari per l'acquisto dell'unica abitazione di proprietà.

Inoltre, la detrazione spetta:

- dalla data in cui l'immobile è adibito ad abitazione principale e comunque entro due anni dall'acquisto, se l'immobile è oggetto di lavori di ristrutturazione edilizia, comprovati dalla relativa concessione edilizia o da un atto equivalente;

- nel caso di acquisto di un immobile locato se, entro tre mesi dall'acquisto, l'acquirente notifica al locatario l'atto d'intimazione di licenza o di sfratto per finita locazione e se, entro un anno dal rilascio, l'immobile è adibito ad abitazione principale;

- al contribuente acquirente e intestatario del contratto di mutuo, anche se l'immobile viene adibito ad abitazione principale di un familiare;

- se il contribuente trasferisce la propria dimora per motivi di lavoro o si trasferisce in un istituto di ricovero o sanitario, a condizione che l'immobile non sia affittato.

Il diritto alla detrazione degli interessi permane anche quando il contribuente trasferisce la propria residenza in un Comune limitrofo a quello in cui si trova la sede di lavoro. Se cessano le esigenze lavorative che hanno determinato lo spostamento della dimora abituale, dal periodo d'imposta successivo non si potrà più fruire della detrazione.

Nel caso in cui l'originario contratto di mutuo, stipulato da uno solo dei coniugi per l'acquisto in comproprietà dell'abitazione principale, è estinto e sostituito da un nuovo mutuo cointestato ad entrambi i coniugi comproprietari, dei quali uno fiscalmente a carico dell'altro, è possibile usufruire della detrazione sugli interessi passivi anche per la quota di competenza del coniuge fiscalmente a carico.

La detrazione compete solo per gli interessi riferibili alla residua quota di capitale del precedente mutuo e nei limiti di 4.000 euro complessivi per entrambi i coniugi.

Interessi usurari mutuo

Anche a causa della crisi, negli ultimi anni gli istituti di credito hanno concesso pochissimi finanziamenti a prezzi molto elevati.

Le cause portate avanti da diverse associazioni dei consumatori hanno infatti fatto emergere l’abitudine delle banche di superare, con una frequenza preoccupante, i tassi usurari fissati ogni tre mesi dalla Banca d’Italia.

Molti consumatori hanno gia' ottenuto rimborsi e altri si preparano a scendere in campo, assistiti da un’associazione di categoria o da uno studio legale.

Per verificare se il proprio tasso non sfora i limiti previsti per legge, in termini di usura, bisogna analizzare diversi parametri.

Il primo passo da compiere e' chiedere al proprio istituto di credito un estratto conto e il rendiconto delle rate relativo al proprio finanziamento, che l’istituto e' obbligato a fornire per gli ultimi 10 anni.

Bisogna poi confrontare il Taeg (tasso annuo effettivo globale), comprensivo di tutte le spese accessorie, applicato al proprio mutuo con i tassi usurari che ogni tre mesi la Banca d’Italia pubblica sul proprio sito.

Se il Taeg applicato al proprio prestito ipotecario supera quello che la legge fissa come tetto massimo consentito, allora si e' davanti a un mutuo usurario.

Il discorso non vale solo per il limite in vigore al momento dell’accensione del mutuo ma per tutta la durata del piano di rimborso.

Un finanziamento immobiliare, dunque, pur non essendo usurario al momento della stipula puo' diventarlo nel corso degli anni a causa dei cambiamenti che si verificano nel mercato e che determinano una fluttuazione nei tassi usurari.

Come accennato, il limite viene infatti fissato ogni tre mesi da Banca d’italia, aggiungendo quattro punti percentuali ai tassi medi rilevati aumentati di un quarto.

La differenza tra la soglia e il tasso medio non puo' superare gli 8 punti percentuali.

Se il tasso di mora, le penali e le varie spese, tutte messe insieme superano il tasso soglia, stabilito dalla legge antiusura 108/96, anche i mutui diventano usurai e possono essere annullati con le relative procedure giudiziali bloccate.

Come farsi rimborsare per dei mutui a interessi usurari