Crif – Segnalazioni nelle Centrali Rischi e tempi di permanenza

Segnalazioni Crif - Quali sono i tempi di permanenza?

A causa di un indebitamento con una finanziaria che non ho potuto saldare, sono stato segnalato in Crif.

Sono quindi diventato un cattivo pagatore, segnalato nelle centrali rischi.

Ora vorrei sapere, per quanto tempo si rimane dentro queste banche dati?

Quali sono i tempi di permanenza?

Avrò problemi per tutta la vita a richiedere prestiti e finanziamenti?

Che cosa sono le SIC?

Sono un po' confuso e avrei bisogno di delucidazioni in merito.

Segnalazioni Crif - Tempi di permanenza

Si chiamano SIC (Sistemi di informazioni creditizie) e sono banche dati, come la famosa CRIF, in cui vengono segnalati i finanziamenti richiesti e concessi a soggetti privati e la regolarità nei pagamenti.

Alle banche e gli altri intermediari che le consultano, servono per valutare le richieste di finanziamento presentate dai privati.

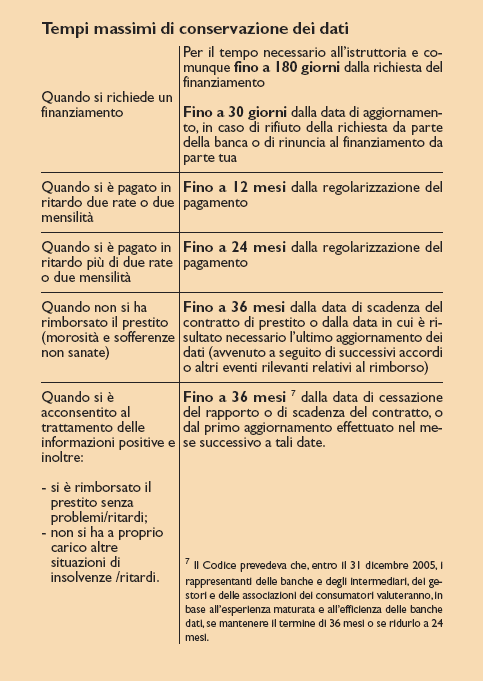

I tempi di conservazione delle informazioni relative ai pagamenti e alle richieste di finanziamento nelle banche dati gestite da CRIF (e da altri gestori di SIC) sono stati definiti dal Garante della Privacy e sono elencati di seguito:

In tema di ritardato pagamento delle rate del mutuo o di un prestito, la legge 106/2011 (approvata il 7 luglio) – e’ intervenuta, con l’articolo 8 bis, sulle modalita' di aggiornamento nelle banche dati dei cattivi pagatori, qualora il ritardo si riferisca ad un numero di rate mensili inferiore a tre o ad un’unica rata semestrale.

Entro dieci giorni dalla ricezione della notifica dell’avvenuta regolarizzazione dei pagamenti, i gestori delle banche dati provvedono ad integrare le segnalazioni relative a ritardi di pagamento da parte delle persone fisiche o giuridiche gia’ inserite nelle banche dati stesse con la comunicazione dell’avvenuto pagamento da parte del creditore ricevente il pagamento, che deve provvedere alla richiesta entro e non oltre quindici giorni dall’avvenuto pagamento.

Le segnalazioni gia’ registrate e regolarizzate, se relative al mancato pagamento di rate mensili di numero inferiore a tre o di un’unica rata trimestrale, devono essere aggiornate secondo le medesime modalita’ definite al paragrafo precedente.

Qualora vi sia un ritardo di pagamento di una rata e la regolarizzazione della stessa avvenga entro i successivi sessanta giorni, le segnalazioni riferite a tale ritardo devono essere cancellate trascorsi i successivi sei mesi dall’avvenuta regolarizzazione.

In linea puramente teorica, ai sensi del decreto legislativo 196/03 (Codice della Privacy), i dati inerenti il cliente dovrebbero essere conservati solo fino ad un determinato lasso di tempo, decorso il quale dovrebbero essere cancellati.

Questo vale anche per i dati inerenti la regolarità dei pagamenti; se un soggetto è stato cancellato dal Crif significa che il rapporto con la finanziaria è estinto da tempo, andando a chiedere un nuovo finanziamento alla stessa finanziaria i precedenti ritardi non dovrebbero influire pertanto sull’istruttoria.

Ma, è quasi certa l’esistenza di banche dati occulte dei cattivi pagatori, a cui gli intermediari accedono ottenendo dati storici del debitore anche dopo la loro cancellazione dalle Centrali Rischi ufficiali.

Per quanto attiene l’obbligo di informativa della finanziaria che eroga il credito, è intervenuta una interessante sentenza della Corte di Cassazione (la numero 349 del 9 gennaio 2013).

I giudici, chiamati a decidere sul caso di un soggetto che si era visto rifiutare il riscontro circa l’esistenza di eventuali segnalazioni di cattivo pagatore effettuate dalla finanziaria di cui era debitore, sono entrati nel merito della questione ed hanno fissato alcuni punti fermi relativamente ai diritti in materia di privacy e accesso ai dati personali.

La Suprema Corte, fra l’altro, ha ribadito il principio, più volte espresso dal Garante della Privacy, che il titolare del trattamento dei dati personali presso la finanziaria creditrice è obbligato a garantire, al debitore, l’accesso ai propri dati.

In particolare, la richiesta di accesso deve dar seguito, entro 15 giorni, ad una risposta esaustiva, con l’indicazione dettagliata di tutte le eventuali segnalazioni negative (cattivo pagatore) a carico dell'istante, inoltrate alle Centrali Rischi.

una volta decorsi i termini per l’iscrizione al crif, il soggetto che non ha mai pagato le rate del mutuo una volta cancellato può chiedere un nuovo mutuo ad una banca diversa?glielo concedono le altre banche non vedendo quella pendenza?grazie

Purtroppo esistono le cosiddette banche dati (personali) occulte dei cattivi pagatori: basta segnare in un file excel il nominativo censito in centrale rischi il cui record è prossimo alla cancellazione ed il gioco è fatto. Per ottenere un nuovo accesso al credito, dopo la cancellazione automatica della posizione in centrale rischi per decadenza dei termini di permanenza, è necessario avere la fortuna di non chiederlo ad una banca il cui funzionario preposto alla valutazione del merito creditizio del richiedente sia un soggetto che adotti questa pratica, illegittima, scorretta finché si vuole, ma difficile, se non impossibile, da provare.

Peraltro, l’assenza di segnalazioni positive (adempimenti regolari di prestiti precedenti) per un richiedente di una certa età (non un giovane che si sia affacciato da poco al mondo del lavoro) desta sempre sospetti quando si valuta il suo credit score.

Un genitore aveva fatto prendere un mutuo al figlio anni fa e non ha poi pagato le rate del mutuo mandando protestato il figlio. Invece che fare causa dimostrando la colpa del genitore e chiedendo la cancellazione dello stesso al figlio, si potrebbe contattare direttamente il crif chiedendo la cancellazione sulla base di una dichiarazione di colpevolezza del padre che si assume la colpa liberando il figlio?oppure che altro fare?

Non è assolutamente possibile richiedere la cancellazione del figlio con una dichiarazione di colpevolezza del padre: peraltro, anche ammesso che il figlio portasse in giudizio il padre, al tempo della sentenza il nominativo del figlio sarebbe già stato automaticamente cancellato della CRIF per decorrenza dei termini di permanenza fissati dal codice di deontologia e di buona condotta per i sistemi informativi gestiti da soggetti privati in tema di crediti al consumo, affidabilità e puntualità nei pagamenti, sottoscritto dal Garante per la protezione dei dati personali, dalle principali associazioni di consumatori, nonché dai gestori delle centrali rischi private operanti in Italia.

Qualcuno mi può chiarire se la banca ha il diritto, senza prima aver richiesto il pagamento del debito al Fidejussore (fidejussione prestata omnibus con clausola di contratto autonomo di garanzia), di segnalare al Crif il Garante (senza alcuna raccomandata che specifichi tale intenzione) su ogni mancato pagamento del debitore principale (una srl) nonché per l’intero debito quando il garante ha rifiutato verbalmente un piano di rientro?

Secondo la normativa vigente i requisiti di legittimità della iscrizione di un nominativo in una Centrale Rischi, sono due:

Il Collegio di Coordinamento dell’ABF ha ritenuto che nel caso in cui la banca abbia segnalato un proprio cliente in una centrale rischi e non riesca a fornire la prova dell’invio del necessario preavviso di segnalazione a mezzo di posta raccomandata od altro mezzo di trasmissione equivalente, ma alleghi di averlo inviato mediante posta ordinaria offrendo copia delle missive asseritamente spedite, l’intermediario segnalante rimane gravato dell’onere di provare la conoscenza della comunicazione da parte del destinatario.

Ma in assenza di prescrizioni normative circa la forma di tale specifica comunicazione, da tale lacuna probatoria non può conseguire automaticamente una valutazione di illegittimità della susseguente segnalazione.

In pratica, il giudizio di illegittimità della segnalazione, secondo l’Arbitro Bancario Finanziario, non può basarsi esclusivamente sulla insistenza del cliente segnalato relativamente agli aspetti meramente formali del preavviso, i quali possono indurre a ritenere che egli abbia ragionato in termini di inopponibilità delle comunicazioni ricevute piuttosto che in termini di effettiva mancata informazione.

Pertanto, la segnalazione in centrale rischi non è illegittima quando sussistano una pluralità di indici concordanti, gravi e precisi che inducano a ritenere razionalmente che l’informazione di preavviso sia comunque pervenuta a conoscenza del ricorrente, anche se non nella forma di comunicazione effettuata tramite raccomandata.

Quelle appena esposte le conclusioni cui e’ giunto il Collegio di Coordinamento dell’Arbitro Bancario Finanziario nella decisione numero 3089 del 24 settembre 2012.

E possiamo concludere asserendo che, dal punto di vista sostanziale, rifiutando, anche se solo verbalmente, di coprire l’esposizione del debitore principale inadempiente, il garante si espone consapevolmente al rischio di segnalazione nella banca dati dei cattivi pagatori.

Buonasera

abbiamo acceso un mutuo con garanzia da parte di eurofidi x l’80%

Vorrei sapere ora che non riesco più a coprire la rata la banca chiederà a eurofidi di pagare quest’ultimo lo farà e poi cosa succede?

Tenendo conto che e una snc?

Di solito questa tipologia di contratto di garanzia prevede il beneficio di escussione per il fideiussore: il creditore, cioè, deve preliminarmente tentare di escutere i debitori principali (i soci della snc) e solo successivamente, in caso di esito infruttuoso dell’azione rivolta nei confronti del debitore principale, può rivolgersi al fideiussore (eurofidi).

Quindi, in una prima fase, la banca chiamerà in causa i soci in nome collettivo (che, come noto, sono solidalmente e illimitatamente obbligati a rimborsare il mutuo) procedendo nel tentativo di pignoramento ed di espropriazione dei beni nella loro disponibilità.

In ogni caso, il fideiussore, una volta eventualmente escusso, avvierà azioni esecutive nei confronti dei soci della società in nome collettivo per la rivalsa.

Scusate mi sapreste spiegare un punto fondamentale che ho trovato sul vostro sito in cui si evidenzia chi è nella possibilità di chiedere la cancellazione in Crif, mi sembra tutto chiaro tranne il punto 7 chi di voi mi puo spiegare meglio questo punto che vi riporto di seugitio?

7.quando non hai rimborsato il prestito e non sei addivenuto ad alcun accordo transattivo (a saldo e stralcio) con la finanziaria che ha erogato il prestito o con una società di recupero crediti a cui il credito è stato ceduto, puoi presentare istanza di cancellazione CRIF decorsi 36 (trentasei) mesi dalla data di scadenza del contratto di prestito;

grazie

Ho provato (non so se ci sono riuscito) a spiegare il punto qui.